Rok 2024 na rynku nieruchomości to huśtawka zdarzeń, które mają bezpośredni wpływ na nasze decyzje zakupowe. Wysokie oprocentowanie kredytów, nadal wyśrubowane wymagania banków oraz trudności gospodarcze wciąż wywierają presję na planujących zakup mieszkania, którzy czekają na tańszy kredyt. Są jednak tacy, którzy – mając zdolność kredytową – wchodzą na rynek bez oglądania się na rządowe programy pomocowe.

Z badania nastrojów rynkowych INPON za 3 kwartał 2024 roku, które cyklicznie przeprowadza portal Nieruchomosci-online.pl, wynika, że wielu potencjalnych kredytobiorców przyjęło strategię wyczekiwania – jedni na program wsparcia #naStart, inni na ewentualne obniżki stóp procentowych. Coraz więcej też takich, którzy – dysponując zdolnością kredytową i wkładem własnym – zaczynają realizować swoje plany mieszkaniowe, nie oglądając się na rządowe obietnice.

– Przede wszystkim brak tanich kredytów hipotecznych zmniejsza popyt na zakupy – mówi Tymoteusz Kubica z Kancelarii Doradców Rynku Nieruchomości DomAr w Czerwionce-Leszczynach.

– Wśród klientów noszących się z zamiarem zakupu pierwszego mieszkania widać wyczekiwanie na program rządowy. W przypadku zakupu większych, kolejnych mieszkań zauważalne jest wyczekiwanie na obniżenie stóp procentowych – podsumowuje Kamil Książek z K&S PARTNERS w Warszawie.

– Kupujący i sprzedający są już zmęczeni oczekiwaniem na program dopłat do kredytów. Jest pewna grupa, która nadal wierzy i wstrzymuje się z zakupem, ale takich osób jest coraz mniej. Większość raczej oswoiła się z myślą, że programu nie będzie w obiecanej formie – zauważa Paweł Łagownik z Fahrenheit Nieruchomości w Gdańsku.

Dowiedz się więcej: Pierwsze mieszkanie lub większe lokum? To dobry czas na zakup, jeśli fundusze pozwalają

Mamy coraz lepszą zdolność kredytową

Tymczasem w 2024 roku nasza zdolność kredytowa rosła, co wynikało ze wzrostu realnych wynagrodzeń i stóp procentowych utrzymujących się na stabilnym poziomie. Banki zaczęły oferować więc kredyty na wyższe kwoty, co otworzyło nowe możliwości dla kredytobiorców – zwłaszcza tych, którzy mimo trudnych warunków rynkowych, zdołali zwiększyć swoją zdolność kredytową lub zgromadzili oszczędności. Takie okoliczności nie oznaczają jednak automatycznego wzrostu popytu. Nadal widoczna jest niechęć wielu Polaków do zaciągania kredytów przy obecnym poziomie oprocentowania.

Sprawdź, jaką masz zdolność kredytową

Co jest głównym wyzwaniem? Nadal są to wciąż wysokie koszty kredytów, wynikające z wyższych stóp procentowych niż w krajach strefy euro czy USA. – Podstawowe problemy na rynku nieruchomości to: utrzymująca się inflacja (rocznie około 5%) oraz nadal jedne z najwyższych w Europie stopy procentowe i tym samym drogie kredyty zaciągane dziś na okresowo stałe stopy procentowe. Podczas gdy EBC oraz FED, a także inne banki centralne raczej uporały się już z problemem inflacji i weszły w fazę obniżania stóp procentowych, w Polsce spłacamy dług inflacyjny, który był spowodowany nazbyt ekspansywną polityką pieniężną w latach 2020-2021 i bańką cenową wywołaną ujemnymi realnymi stopami procentowymi, gdzie obok zakupów na własne potrzeby dominowały zakupy inwestycyjne w celu ochrony przed inflacją – wyjaśnia dr hab. Bogusław Półtorak, prof. Uniwersytetu Ekonomicznego we Wrocławiu.

– Dziś część tych nieruchomości powoli wraca na rynek, z próbą zrealizowania premii inflacyjnej przy sprzedaży, stąd duża niechęć ze strony sprzedających do większych obniżek cen, ale faktem stają się już istotne obniżki na rynku wtórnym, jeśli sprzedaż ma być realna – dodaje.

Czekamy na wsparcie rządowe lub spadek stóp procentowych

Potrzeba tanich kredytów i oczekiwanie na obniżkę stóp procentowych stanowią główne powody, dla których wielu potencjalnych kredytobiorców wstrzymuje się jeszcze z decyzją zakupową.

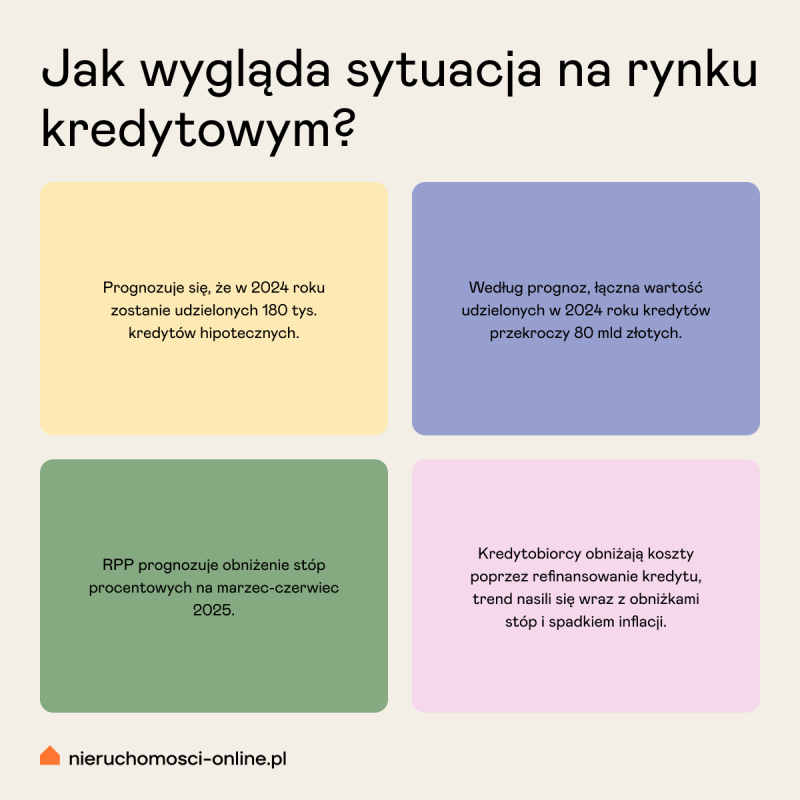

Na horyzoncie widać już pierwsze jaskółki zmian. Rada Polityki Pieniężnej zapowiedziała, że najbardziej prawdopodobny termin ewentualnych obniżek stóp procentowych to okres od marca do czerwca 2025 roku – naturalnie więc większe zainteresowanie kredytami spodziewane jest w drugiej połowie przyszłego roku.

Wydawałoby się, że dla osób, które mogą poczekać z decyzją zakupową, przyszły rok może być korzystniejszy – obniżone stopy procentowe mogą zredukować koszty kredytów, ułatwiając zakup większych mieszkań lub domów. Jednocześnie eksperci przestrzegają, że ewentualne wprowadzenie programu wsparcia w 2025 roku może wywołać ponowny wzrost cen mieszkań i domów, co ograniczy potencjał negocjacyjny kupujących.

Mamy więc obecnie dobry moment na świadomy wybór nieruchomości, karty wciąż rozdają nabywcy, a ceny się urealniają. – Niektórzy czekają jeszcze na obiecany kredyt o zerowym oprocentowaniu, którego zapowiedź pojawiła się w projekcie ustawy o kredycie mieszkaniowym #naStart, ale rośnie liczba tych, których stale rosnąca zdolność kredytowa, atrakcyjniejsze oprocentowanie kredytów oferowanych już przez większość banków w cenie zdecydowanie poniżej 7% oraz pojawiające się ponownie ze strony części deweloperów upusty cenowe lub dodatki, np. w postaci gratisowego miejsca postojowego zachęcają do podejmowania decyzji o zakupie tego wymarzonego mieszkania. Tym bardziej, że już nie trzeba uczestniczyć w wyścigu i można w sposób świadomy dokonać jego wyboru, licząc na obniżenie stóp procentowych przez Radę Polityki Pieniężnej w perspektywie dwóch-trzech kwartałów – mówi dr Jacek Furga, Przewodniczący Komitetu ds. Finansowania Nieruchomości Związku Banków Polskich i Prezes Zarządu Centrum Procesów Bankowych i Informacji Sp. z o.o. na łamach Raportu AMRON-SARFiN*. Ogólnopolskiego raporu o kredytach mieszkaniowych i cenach transakcyjnych nieruchomości za 2 kwartał 2024 roku.

Mimo wszystko podpisujemy umowy kredytowe

Według Raportu AMRON-SARFiN*, w pierwszym półroczu 2024 udzielono 110 tys. kredytów, prognozuje się też, że – nawet bez kredytu #naStart – rok 2024 zamknie się liczbą ponad 180 tys. udzielonych kredytów, których łączna wartość przekroczy 80 mld złotych, zbliżając się do rekordu z 2021 (86 mld zł), kiedy to niskie stopy procentowe w czasie pandemii napędziły boom kredytowy.

Takie dane potwierdzają, że na rynek śmielej wchodzą ci, którzy są w stanie sprostać wymaganiom banków lub mają możliwość refinansowania kredytów z niższym oprocentowaniem.

– Znaczącym czynnikiem utrzymującym wysokie wolumeny kredytowe jest aktywność klientów w obszarze refinansowania. Kredytobiorcy aktywnie poszukują możliwości obniżenia kosztów obsługi poprzez przenoszenie kredytów do banków oferujących korzystniejsze warunki, zarówno w zakresie marży, jak i stałych stóp procentowych. Ten trend nasili się wraz z zapowiadanymi od 2025 roku obniżkami stóp i prognozowanym spadkiem inflacji w 2026. Warto przypomnieć, że kredyty na stałej stopie można refinansować tylko na stałą, podczas gdy zmiennoprocentowe – na obie opcje – wyjaśnia Kornelia Szmit, wykładowczyni i specjalistka finansowa.

– Moim zdaniem, trudno mówić o załamaniu rynku kredytowego, gdy wolumeny utrzymują się na poziomach zbliżonych do rekordowego 2021 roku. Obserwujemy raczej naturalną adaptację rynku po zakończeniu programu BK2%, gdzie miejsce nowych kredytów częściowo zajmują refinansowania, co świadczy o dojrzałości i elastyczności sektora bankowego – dodaje.

Rynek kredytowy, mimo zmniejszonego popytu, nie ulega załamaniu. Zamiast tego dostosowuje się do nowych warunków. Kredytobiorcy intensywnie szukają oszczędności, przenosząc swoje zobowiązania do banków z korzystniejszymi warunkami, co staje się coraz popularniejsze szczególnie w kontekście prognozowanych zmian stóp procentowych i spadku inflacji. Refinansowanie w pewnym stopniu rekompensuje spadek liczby nowych kredytów.