Druga połowa 2023 roku upłynęła na rynku nieruchomości i kredytów hipotecznych pod znakiem Bezpiecznego kredytu 2 proc. Jego wpływ widać w cenach domów i mieszkań, zainteresowaniu kredytami, a nawet w tym, jaka stawka oprocentowania jest wybierana.

| W drugiej połowie 2023 roku, sytuacja na rynku nieruchomości i kredytów hipotecznych była kształtowana przez program "Bezpieczny kredyt 2 proc.". BK2% zintensyfikował popyt na mieszkania i zaostrzył problem niedostatecznej podaży, przy jednoczesnym zwiększeniu popularności kredytów hipotecznych ze stałym oprocentowaniem. |

Narodowy Bank Polski w „Raporcie o stabilności systemu finansowego – czerwiec 2024 r.” podsumował stan polskiego systemu finansowego, na który wpływ mają również rynki kredytów hipotecznych i nieruchomości.

Popyt na mieszkania ruszył, podaż została w tyle

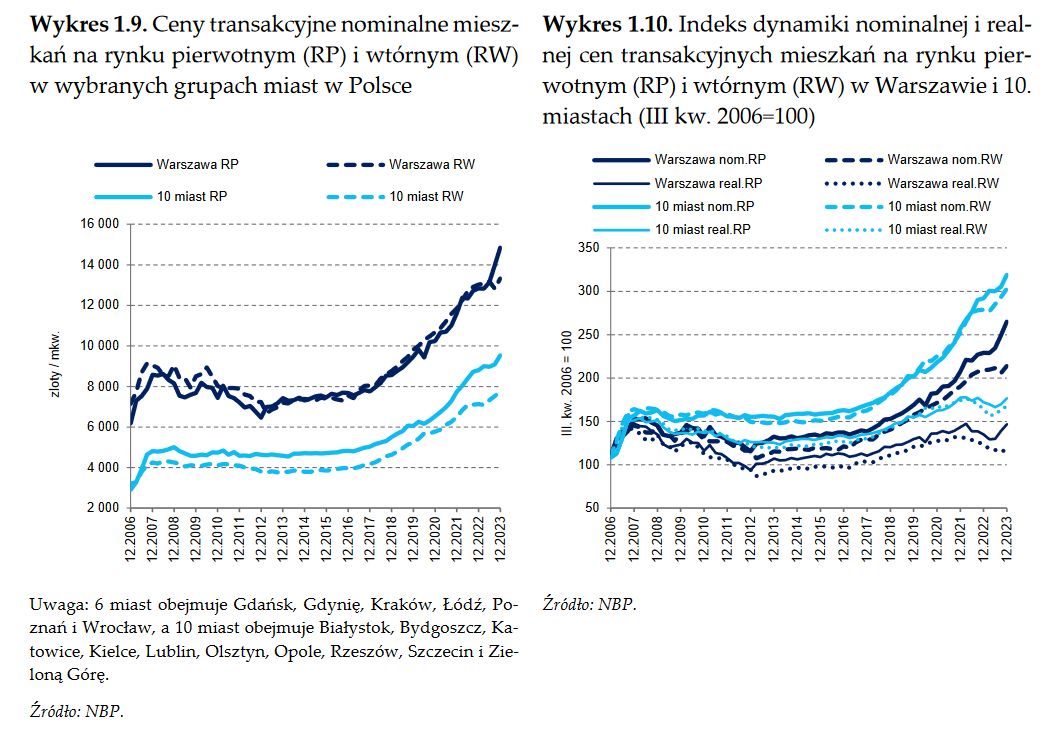

Jak pokazuje raport Narodowego Banku Polskiego, druga połowa 2023 roku upłynęła na rynku nieruchomości pod znakiem wzrostu cen. Znacząca zwyżka popytu, spowodowana oczywiście programem Bezpieczny kredyt 2 proc., który wszedł w życie 1 lipca 2023 r. przełożyła się na drożejące nieruchomości.

Przyczyną była nierównowaga na rynku – skokowo wzrastającego zainteresowania kupnem domów i mieszkań nie dogoniła podaż. Autorzy raportu wyjaśniają, że Bezpieczny kredyt 2 proc. wystartował w momencie, kiedy deweloperzy zupełnie nie byli gotowi na tak wysoki popyt. Już od 2021 roku zaczynali o wiele mniej inwestycji niż w poprzednich latach ze względu na niesprzyjające otoczenie gospodarcze.

Bezpieczny kredyt 2 proc. pobudził zainteresowanie hipotekami

Na rynek nieruchomości wpływała oczywiście sytuacja w kredytach hipotecznych. Po znacznym spadku zainteresowania tym typem finansowania z powodu wysokich stóp procentowych i restrykcyjnych wytycznych Komisji Nadzoru Finansowego (dotyczących liczenia zdolności kredytowej) w połowie roku nastąpił niespodziewany „boom”.

Bezpieczny kredyt 2 proc., bo on był przyczyną ożywienia, sprawił, że ci, którzy mieli w planach kupić dom czy mieszkanie i mogli skorzystać z programu, czym prędzej ruszyli do banków z wnioskiem kredytowym, bo warunki finansowania z rządową dopłatą były naprawdę atrakcyjne. Podczas trwania programu klienci podpisali 90 tys. umów o kredyt hipoteczny na łączną kwotę 37 mld zł.

Polacy wybierają stałe oprocentowanie

Rządowy program kredytowy rozpoczął na rynku także nową tendencję – większość nowo przyznawanych hipotek jest udzielana w oparciu o okresowo stałe oprocentowanie. W drugim półroczu 2023 roku odsetek takich kredytów wyniósł ponad 80 proc.

Tak duży wzrost popularności stałej stawki to w dużej mierze zasługa Bezpiecznego kredytu 2 proc., który można było otrzymać tylko z oprocentowaniem niezmiennym przez 5 lat. Jednak nawet ci kredytobiorcy, którzy decydują się na finansowanie na warunkach rynkowych, coraz częściej wybierają stałą stawkę. Wyciągają wnioski z doświadczenia tych, którzy zaciągnęli kredyty przed pandemią i serią podwyżek stóp procentowych. Drastycznie rosnące raty były problemem wielu Polaków, co cyklicznie nagłaśniały media. Teraz więc wielu kredytobiorców woli płacić wyższą ratę, ale jednocześnie zabezpieczyć się przed tym, że w wyniku jednej decyzji Rady Polityki Pieniężnej przyjdzie im więcej oddawać do banku.

Z raportu NBP wynika, że kredytobiorcy hipoteczni odpowiedzialnie podchodzą do spłaty swoich zobowiązań. Kredyty mieszkaniowe bowiem są spłacane z najmniejszymi opóźnieniami spośród wszystkich produktów kredytowych.

WIBOR do zmiany

Autorzy raportu wyodrębnili jeden ważny problem związany z rynkiem kredytów hipotecznych. Na brak stabilności systemu finansowego wpływa niepewność związana ze wskaźnikiem WIBOR. Mimo że, teoretycznie został zastąpiony przez WIRON, to wciąż na rynku są umowy kredytowe, których oprocentowanie jest oparte na stawce WIBOR.

Banki powinny dążyć do całkowitej jego eliminacji, a nowy wskaźnik powinien być oparty na „niepodważalnej jakości danych wejściowych”.

Źródło danych i grafik: NBP "Raport o stabilności systemu finansowego (czerwiec 2024)"

Chcesz być na bieżąco?

Dołącz do newslettera

Niniejsze opracowanie ma jedynie charakter informacyjny. Jego treść nie stanowi porady prawnej, podatkowej, finansowej czy z zakresu obrotu nieruchomościami. W celu uzyskania profesjonalnego wsparcia, skonsultuj się ze specjalistą: https://www.nieruchomosci-online.pl/agenci.html