fot.: Gosia vrdg/pexels.com

Osoby rozważające zaciągnięcie kredytu hipotecznego często zastanawiają się nad jego kosztem. W jego skład wchodzi m.in. stała w całym okresie kredytowania marża kredytu. Czym ona jest, jak jest wyliczana i od czego zależy? Wyjaśnia Iwona Sienkiewicz, ekspert kredytowy z Grupy ANG.

Z tego artykułu dowiesz się:

-

Jakie są składowe nominalnego oprocentowania kredytu hipotecznego?

-

Czym jest WIBOR a czym jest WIRON?

-

Czym jest marża bankowa w kredycie hipotecznym?

-

Od czego zależy wysokość marży?

-

Jak jest wyznaczana marża?

-

Na co wpływa marża bankowa?

W celu wyjaśnienia, czym jest marża, zacznę od szerszej perspektywy, a więc od łącznego nominalnego oprocentowania kredytu hipotecznego.

Jakie są składowe nominalnego oprocentowania kredytu hipotecznego?

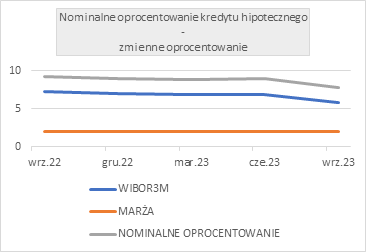

Nominalne oprocentowanie kredytu hipotecznego jest sumą marży bankowej oraz stopy referencyjnej:

marża bankowa + stopa referencyjna = nominalne oprocentowanie kredytu hipotecznego

Źródło danych: https://www.knf.gov.pl/knf/pl/komponenty/img/Marza_kredytow_mieszkaniowych.xlsx

Stopą referencyjną stosowaną dzisiaj w przypadku kredytów hipotecznym o zmiennym oprocentowaniu mogą być stopy:

- WIBOR

- WIRON

Intuicyjnie z wykresu wyżej wynika, że marża bankowa jest stała, a stopa referencyjna (WIBOR, WIRON) jest zmienna.

Stopy referencyjne WIBOR oraz WIRON są administrowane przez GPW Benchmark S.A. i wiarygodne notowania można śledzić na jej oficjalnej stronie.

Czym jest WIBOR a czym jest WIRON?

Definicje stóp referencyjnych według administratora wskaźników, tj. GPW Benchmark S.A., są następujące:

Warsaw Interbank Offered Rate – WIBOR®

Wskaźnik referencyjny stopy procentowej odzwierciedlający poziom stopy procentowej, po jakiej banki mogłyby składać w innych bankach środki pieniężne (depozyty) na określony termin.

Warsaw Interest Rate Overnight – WIRON®

Indeks transakcyjny opracowywany na podstawie transakcji depozytowych zawieranych przez podmioty przekazujące dane z instytucjami finansowymi oraz z dużymi przedsiębiorstwami.

WIRON® jest indeksem przeznaczonym do stosowania jako wskaźnik referencyjny stopy procentowej i wybranym przez Komitet Sterujący Narodowej Grupy Roboczej ds. reformy wskaźników referencyjnych stopy procentowej jako alternatywny wskaźnik referencyjny stopy procentowej.

Skracając te definicje – stopy referencyjne jak WIBOR i WIRON wyznaczają bieżący koszt pieniądza na rynku między bankowym. Co oznacza, że jeśli bank, udzielając Ci kredytu hipotecznego, pożycza na ten cel pieniądze od innego banku, to ponosi koszt równy stopie WIBOR lub WIRON.

Stopy referencyjne jak WIBOR i WIRON wyznaczają bieżący koszt pieniądza na rynku między bankowym.

Dzisiaj stopy referencyjne stosowane przez banki w umowach o kredyty hipoteczne, to zwykle WIBOR 3M, WIBOR 6M oraz WIRON 1M. Oznacza to, że jeśli bank stosuje do stopy referencyjnej przyrostek 1M, 3M lub 6M, to oprocentowanie i tym samym harmonogram spłat kredytu będzie zmieniany odpowiednio co 1 miesiąc (1M), co 3 miesiące (3M) lub co 6 miesięcy (6M).

Opłacalność częstotliwości zmian harmonogramu rat można oszacować właściwie w dniu całkowitej spłaty kredytu hipotecznego klienta. Powodem jest codzienna zmienność tych stóp i w przypadku dłuższego niż przewidywalny czasu, pod kątem przyszłych przepływów finansowych klienta, możliwego do wyznaczenia ostatecznego tempa spłaty kredytu hipotecznego. Jeśli kredytobiorca zgromadzi nadwyżkę finansową szybciej niż zakładał, podpisując umowę kredytową, być może trzeba będzie przeanalizować, kiedy będzie optymalny moment, w jakim warto nadpłacić czy spłacić kredyt hipoteczny.

Może się tak zdarzyć, że zmienią się warunki rynkowe i będą one sprzyjać przeniesieniu kredytu hipotecznego do innego banku. Dlatego warto być w stałym kontakcie z ekspertem kredytowym, by móc śledzić opłacalność swojej umowy kredytowej pod kątem opłacalności względem ofert rynkowych.

Jeśli jednocześnie klient uruchamia kredyt hipoteczny i wie, że np. za pół roku pozyska środki pozwalające spłacić całkowicie lub w znacznej części aktualnie uruchamiany kredyt hipoteczny, to warto rozważyć wybór docelowego banku w oparciu o częstotliwość zmian stopy referencyjnej, o jaką oparty ma być ten kredyt hipoteczny.

Więcej na temat stóp procentowych można przeczytać tutaj: Stopy procentowe a inflacja — jak podwyżki stóp procentowych wpływają na inflację?

Czym jest marża bankowa w kredycie hipotecznym?

Marża – jak w każdej instytucji, której celem jest generowanie zysku – jest zyskiem brutto banku udzielającego kredytu:

- Jeśli klient podpisuje umowę kredytową, to umowa ta określa wysokość marży.

- Marża jest stała w całym okresie kredytowania.

- Wysokość marży wyrażamy jako roczną stopę procentową.

Od czego zależy wysokość marży?

Jeśli marża jest zyskiem banku, to wyznaczana jest w oparciu o ryzyko ponoszone przez przedsiębiorcę, a więc przez bank.

Marża zależy zatem przede wszystkim od:

- aktualnej oferty standardowej i promocyjnej banku,

- wysokości wnoszonego wkładu własnego – czasem wyższy wkład własny wpływa na obniżenie marży,

- oceny statystycznej ryzyka, jaka została klientowi przez bank nadana po analizie wniosku kredytowego na podstawie przede wszystkim sytuacji finansowej klienta,

- finansowych czy ubezpieczeniowych produktów dodatkowych, jakie możesz kupić łącznie z kredytem hipotecznym,

- wysokości prowizji, jaką jesteś w stanie zapłacić w zamian za udzielenie kredytu hipotecznego – niektóre banki oferują ofertę kredytu z prowizją równą 0%, w zamian oczekując wyższej marży niż w przypadku oferty z prowizją.

Jak jest wyznaczana marża?

W związku z tym, że marża jest zyskiem brutto banku udzielającego Ci kredytu hipotecznego, to zależy od wielu czynników, jakimi są aktualne koszty prowadzenia działalności przez bank.

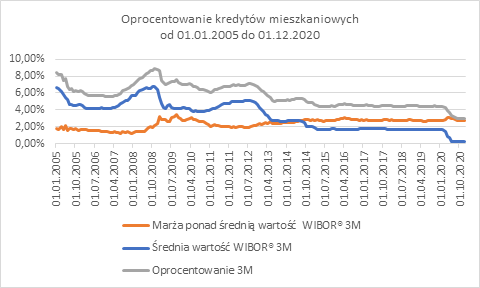

Jest jednak pewna obserwowalna zależność – marża czasami przewyższa (przecina) stopę referencyjną. W celu lepszego zobrazowania, poniżej pokazuję, ile wynosiła średnia rynkowa wysokość marży bankowej na tle stopy referencyjnej, jaką jest WIBOR 3M.

Z wykresu wynika, że wielokrotnie średnia wartość marży bankowej zbliża się do wykresu średniej wartości WIBOR 3M lub przecina ten wykres.

Powodem jest to, że w trosce o bezpieczeństwo swoich klientów oraz własne w przypadku niepewności na rynku finansowym i gospodarczym, podnosi marże by podnieść łączne oprocentowanie udzielanych kredytów hipotecznych tym samym zmniejszając ich podaż na rynku.

Źródło danych: Źródło danych: https://www.knf.gov.pl/knf/pl/komponenty/img/Marza_kredytow_mieszkaniowych.xlsx

Na co wpływa marża bankowa?

Marża jest jednym ze składników oprocentowania nominalnego kredytu hipotecznego. Oprocentowanie ma wpływ na wysokość docelowej raty kredytu hipotecznego. Im niższa jest rata kredytu hipotecznego względem stabilnych dochodów kredytobiorcy, tym zdolność kredytowa jest wyższa.

Zdolność kredytowa, to maksymalna dostępna kwota kredytu hipotecznego.

Sprawdź, jaką masz zdolność kredytową

Warto więc dokładnie przeanalizować umowę o kredyt hipoteczny, niezależnie od tego czy dopiero staramy się o finansowanie czy też już posiadamy kredyt hipoteczny i sprawdzić czy marża zakontraktowana z bankiem będzie (przed podpisaniem umowy) lub jest (gdy jest się już kredytobiorcą) opłacalna względem marż dostępnych aktualnie na rynku kredytów hipotecznych.

Mimo tego, że marża co do zasady powinna być stała w całym umownym okresie spłaty kredytu hipotecznego, może w pewnych sytuacjach zmienić się w trakcie spłaty kredytu. Dzieje się tak dlatego, że klient może zawrzeć w swojej umowie kredytowej zapisy dot. spełnienia warunków takich jak np. stała wysokość wpływu od pracodawcy czy utrzymanie ubezpieczenia na życie ustalonego z bankiem w dniu podpisania umowy kredytowej. Jeśli sytuacja klienta ulegnie zmianie np. jeśli chodzi o formę zatrudnienia i kredytobiorca nie poinformuje o tej zmianie banku, a zarobki z tytułu wynagrodzenia zmienią się, wówczas bank może potraktować taką sytuację jako niespełnienie warunków w umowie i marża kredytu może wzrosnąć, powodując tym samym wzrost raty kredytu hipotecznego.

W drugą stronę, niektóre banki obniżają marżę w trakcie trwania umowy kredytowej. Jeśli np. klient udokumentuje, że nieruchomość stanowiąca zabezpieczenie kredytu hipotecznego jest zgodna z definicją ekologicznej nieruchomości, to marża bankowa umowy kredytowej i w konsekwencji rata kredytu może zostać przez bank obniżona.

***

![]()

Grupa ANG S.A. to firma pośrednictwa finansowego i ubezpieczeniowego, którą tworzy ponad 350 akcjonariuszek i akcjonariuszy oraz ponad 900 ekspertek i ekspertów kredytowych i ubezpieczeniowych z całej Polski. Jako jedyna z branży finansowej posiada prestiżowy certyfikat B Corp, który jest potwierdzeniem spełnienia rygorystycznych norm społecznych i środowiskowych. Tym samym Grupa ANG znalazła się na liście firm uznawanych za najlepsze dla świata. Firma nie akceptuje missellingu, czyli sprzedaży klientom usług lub produktów, których nie potrzebują, nie rozumieją, na który ich nie stać lub za niegodziwą cenę. Od lat też angażuje się w pracę nad budowaniem zaufania społecznego do branży finansowej, edukację i przedsiębiorczość. W październiku 2020 w wyniku przekształcenia ANG Spółdzielni w Krajowym Rejestrze Sądowym zarejestrowana została Grupa ANG Spółka Akcyjna.