fot.: fauxels / pexels.com

Niezależnie od formy prawnej, wielkości przedsiębiorstwa czy przyjętej strategii działania, filarem każdej sprawnie działającej organizacji jest efektywne zarządzanie finansami. Podstawowym celem prowadzenia działalności gospodarczej – pomijając szereg literaturowych rozważań o motywacjach właścicieli – jest zaś niewątpliwie dążenie do osiągnięcia jak największych korzyści (w tym finansowych), czego efektem jest maksymalizacja wartości przedsiębiorstwa.

Dla każdego świadomego właściciela biznesu oczywistym winien być fakt, iż sposób, w jaki cel maksymalizacji wartości przedsiębiorstwa będzie realizować (i tym samym organizować pracę w obszarze finansów), uzależniony jest w dużej mierze od specyfiki rynku, na jakim działa. I naturalnie, nie jest inaczej w branży pośrednictwa w obrocie nieruchomościami – niezależnie, czy prowadzimy działalność w formie indywidualnej działalności gospodarczej, jako spółka osobowa (cywilna, jawna, partnerska, coraz rzadziej już dziś komandytowa) czy też jako spółka kapitałowa, a tu najczęściej spółka z o.o. Ważne jest natomiast niewątpliwie, by nieustannie monitorować posiadane zasoby, uszczelniać nieefektywności, sprawnie omijać tzw. wąskie gardła, szukać przewag, dodatkowych wartości dla pracowników i współpracowników oraz klientów, a tu już znaczenie może mieć strategia działania oparta m.in. o założenie, czy działamy samodzielnie, czy w strukturach sieci.

W tym miejscu winna jestem jeszcze jedno wyjaśnienie dla mogących pojawić się wątpliwości. Dlaczego, mówiąc o celach prowadzenia działalności, nie odnoszę się bezpośrednio do kategorii zysku czy dochodowości? Stawiając cel przed naszą firmą w taki sposób, idziemy na przysłowiową łatwiznę. Sam wynik finansowy, jako parametr oceny przedsiębiorstwa, to nie wielkość, która decyduje o naszej przewadze i która może dać nam rzeczywisty komfort, czyli tzw. spokojny sen. Tak rozumując, możemy stracić z oczu te parametry, które rzeczywiście budują wartość naszej organizacji.

Wprowadzenie do finansów biura nieruchomości

Niniejszy cykl ma stanowić zestaw praktycznych wskazówek do zarządzania finansami biura nieruchomości, dając odpowiedź nie tylko właścicielom biur nieruchomości, ale i menedżerom i doradcom, w jaki sposób optymalnie zorganizować pracę, tak by nie tylko osiągać zyski, ale i mieć dodatkową świadomość, jakie czynniki i w jaki sposób wpływają nie tylko na wynik, ale i na zwiększenie wartości biura nieruchomości. Dostarczę zatem wskazówek i przedstawię narzędzia, które – mam nadzieję – okażą się pomocne w bieżącej pracy pośrednika, tak by nie tylko osiągać dochody, ale przede wszystkim zabezpieczyć właściwie płynność finansową, czyli zdolność do regulowania bieżących zobowiązań. Wprowadzane w kolejnych częściach pojęcia płynności finansowej, wypłacalności czy też dalej przepływu środków pieniężnych (cashflow), a następnie związanych z nimi wskaźników, będą stanowiły zestaw pewnych praktycznych narzędzi do oceny i zabezpieczenia ryzyka prowadzonej działalności, co – jak pokazał ostatni lockdown wywołany pandemią COVID-19 – było wyjątkowo istotne, by przetrwać na rynku. To te parametry są kluczowe i – co należy podkreślić – płynność finansowa ma zawsze pierwszeństwo przed rentownością, czyli najogólniej rzecz ujmując efektywnością funkcjonowania, wyrażoną relacją wyników do nakładów. A potwierdzeniem tego niech będzie przewrotna argumentacja, że gdyby było inaczej, nie obserwowalibyśmy dziś szeregu procesów restrukturyzacyjnych czy likwidacyjnych, czy nawet upadłości przedsiębiorstw, które nie poradziły sobie, mimo iż realizowały zyski.

Źródła przychodów biura

Zacznijmy od tego, co sprzedają biura nieruchomości zajmujące się pośrednictwem, czyli co stanowi źródła przychodów biura.

Biura nieruchomości osiągają przede wszystkim przychody ze sprzedaży usług pośrednictwa w obrocie nieruchomościami. Przychody te stanowią prowizje od klientów, czyli wynagrodzenie za doprowadzenie do transakcji kupna-sprzedaży (którą dla dalszych rozważań nazwijmy transakcją podstawową). Wynagrodzenie to wyrażane jest najczęściej w wysokości procentowej zależnej od ustalonej ceny sprzedaży nieruchomości. A zatem, skoro taki procent prowizji dla biura i dla pośrednika jest względnie stały i znany (waha się w zależności m.in. od specyfiki rynku lokalnego, także rodzaju transakcji – rynek pierwotny/wtórny, kategorii klienta – sprzedający/kupujący czy też wartości sprzedawanej nieruchomości, czy od strategii pojedynczego biura lub rekomendacji sieci, w której biuro działa) to już to wskazuje na fakt, iż podstawowe przychody biura nieruchomości noszą w sobie pewien element przewidywalności. Można zatem tą informacją w pewien sposób zarządzać.

Obok powyższego, czyli podstawowego źródła przychodów biura nieruchomości, pośrednicy uzyskują także równolegle przychody z pośrednictwa w wynajmie nieruchomości, a kwoty wynagrodzenia ustalane są wówczas najczęściej jako ryczałt stanowiący pewien algorytm odnoszony do kwoty miesięcznego czynszu wynajmu nieruchomości. Pośrednicy mogą uzyskiwać ponadto także przychody z dodatkowych usług, którym tu nie poświęcam więcej miejsca, by skupić się na działalności wiodącej biur pośredniczących w sprzedaży i wynajmie. Należy w tym miejscu zaznaczyć, że prowadzenie szeregu usług towarzyszących (jak np. pośrednictwo kredytowe, zarządzanie nieruchomościami czy obrót nimi) z uwagi na bardziej optymalne rozwiązania podatkowo-księgowe warto rozważyć do prowadzenia w innym podmiocie gospodarczym, co wymaga szerszej analizy prawno-organizacyjnej i podatkowej.

Zatrzymajmy się na chwilę na tym, jakich usług na pewno pośrednicy w obrocie nieruchomościami świadczyć nie mogą, a są nimi usługi doradztwa podatkowego świadczone bez posiadanych uprawnień. Zdarza się, iż pośrednicy przy sprzedaży nieruchomości proszeni są przez klientów o rozstrzyganie szeregu zawiłych kwestii, o których podatkowych skutkach może wypowiadać się jedynie doradca podatkowy lub biegły rewident, którym takie uprawnienia zostały nadane, a ich działalność została uregulowana odrębnymi przepisami (art. 3 Ustawy z dnia 05.07.1996 r. o doradztwie podatkowym, Dz. U. 1996 Nr 102 poz. 475 z późn. zm.). A tego robić im nie wolno i o tym warto pamiętać. Podobnie, usługi wyceny nieruchomości będące urzędowym potwierdzeniem jej wartości, których zasady zostały uregulowane w przepisach prawa, może świadczyć wyłącznie uprawniony do tego rzeczoznawca. Pośrednik może dokonać na zlecenie klienta jedynie rozeznania cenowego, do czego może wykorzystać dostępne online kalkulatory.

Mówiąc o przychodach, spotkamy się równolegle z określeniami „wielkość sprzedaży” czy też „osiągany obrót”, co w każdym z tych przypadków sprowadza się do kwoty, która pojawia się na fakturze za sprzedane usługi. U przedsiębiorcy będącego czynnym podatnikiem VAT będzie to kwota netto, u tzw. nievatowca – przychód (ale i analogicznie koszty jego uzyskania) wyrażać będzie kwota brutto. Należy zwrócić uwagę, że każda faktura, która wskazuje na inną niż gotówkowa formę płatności, prowadzi w dacie jej wystawienia do powstania należności – to pojęcie odnosi się do tych kwot, które są nam należne od naszych klientów, ale jeszcze do nas nie wpłynęły (zapewne spotykacie się czasem z pojęciem „pieniądze na klientach”).

W praktyce, część przychodów, które wygenerujemy w danym miesiącu, będzie wiązała się z nałożonym na nas obowiązkiem zapłaty podatku dochodowego i VAT od pełnej wysokości wykazanej na fakturze, nawet jeśli kwota ta jeszcze do nas nie wpłynęła. I w tym miejscu pojawia się pewien element naszego wpływu na wysokość przychodów zafakturowanych, a rzeczywiście uzyskanych, który możemy określić ogólnie wskaźnikiem (skuteczności) ściągalności należności. Zależnie od przyjętych rozwiązań w firmie, możemy zarządzić tym obszarem, zabezpieczając się przed ryzykiem braku terminowych płatności przez klientów.

Koszty biura nieruchomości

A skoro znamy już przychody biura nieruchomości, to warto w tym miejscu przyjrzeć się kosztom, które są niezbędne do poniesienia w biurze nieruchomości, by wygenerować te przychody.

fot. Gustavo Fring / pexels

Koszty można podzielić na koszty stałe – czyli takie, które ponosimy niezależnie od wielkości sprzedaży i nawet wtedy, gdy nie osiągamy przychodów, lecz zobligowani jesteśmy do ich ponoszenia z uwagi na podjęte wcześniej zobowiązania – oraz na koszty zmienne, których wysokość uzależniona jest od skali wygenerowanego obrotu. Należy w tym miejscu podkreślić, że rozróżnienie pomiędzy kosztami stałymi a zmiennymi jest niekiedy płynne i rzetelne ujęcie w kalkulacji wymaga wnikliwej analizy zależności pomiędzy każdym poniesionym kosztem a zrealizowanymi przychodami.

O kosztach mówi się także w kategoriach ich bezpośredniego lub pośredniego związku z przychodami, lecz to rozróżnienie i uzasadnienie ma praktyczny wymiar w firmach produkcyjnych czy też takich o zróżnicowanej strukturze sprzedaży, gdzie nie można ich bezpośrednio przyporządkować do wytworzonego produktu czy usługi. W biurze nieruchomości pośredniczącym w obrocie nieruchomościami wszystkie ponoszone koszty mają charakter bezpośrednio związany z realizacją usług. Przy założeniu oczywiście, że wszystkie one, posługując się nomenklaturą podatkową, są celowe i racjonalne, tj. „niezbędne dla osiągnięcia przychodu lub zachowania albo zabezpieczenia źródła przychodów”.

Rozróżnienie na koszty stałe i zmienne, ich stałe monitorowanie i świadomość ich skali, jest kluczowe dla właściwego zarządzania zasobami i przede wszystkim dla zabezpieczenia biznesu. Odnosząc się do niedawnej sytuacji lockdownu, który na pewien czas uniemożliwił bądź znacznie ograniczył realizację transakcji sprzedaży, świadomość skali ponoszonych kosztów stałych i umiejętność odpowiedniego zarządzenia nimi okazała się dla wielu firm „być albo nie być”. Nie poradzili sobie lub ogromne trudności mieli często ci, którzy zawczasu nie potrafili realnie ocenić swoich możliwości spłaty zaciągniętych wcześniej zobowiązań stałych lub – w przypadku niemożności obsługi stałych kosztów – nie powzięli zawczasu szeregu działań zabezpieczających (m.in. wypowiedzenie umów stałych, podjęcie z odpowiednim wyprzedzeniem negocjacji cen usług stałych, tu m.in. czynszów wynajmowanych lokali, renegocjacja terminów płatności za stałe usługi, np. księgowe, czy skorzystanie z wakacji kredytowych, o wnioskowaniu o odroczenia bądź umorzenia szeregu obciążeń publiczno-prawnych: ZUS, podatku od nieruchomości, podatków dochodowych i innych, skorzystanie z pomocy w postaci subwencji i ulg w ramach tzw. tarczy 1 i 2 nie zapominając).

A czym w biurze nieruchomości są koszty zmienne?

Przy założeniu, iż większość doradców współpracuje z biurami nieruchomości na zasadach B2B, tj. w ramach umów cywilnoprawnych, prowadząc indywidualne działalności gospodarcze, podstawowym kosztem zmiennym biura nieruchomości są wynagrodzenia doradców.

Jeśli pośrednik prowadzi działalność jednoosobową, nie zatrudnia pracowników, ani nie zleca pracy innym pośrednikom, to jego wynagrodzenie będzie stanowił wynik osiągany z działalności gospodarczej. Warto wówczas – tym bardziej umiejętnie licząc swój biznes – mieć świadomość oczekiwanej wysokości tego wynagrodzenia i ten koszt, który zobaczymy uwzględniony na końcu kalkulacji, a wyrażony jako wynik z działalności, będzie stanowił całościowo albo wynagrodzenie właściciela, albo częściowo wynagrodzenie a częściowo inwestycję w dalsze funkcjonowanie biura. Bo o kosztach, szczególnie tych ponoszonych na początku funkcjonowania biura, należy myśleć w kategoriach inwestycji, którą cechuje pewien oczekiwany okres zwrotu.

Skoro w przypadku przychodów mieliśmy do czynienia z pojęciem należności, to analogicznie, wprowadzimy w tym miejscu jeszcze jedno pojęcie, które związane jest z kategorią kosztów, czyli zobowiązania, które podejmujemy, kupując usługi lub towary od naszych dostawców. Zobowiązania mają określony termin ich uregulowania i stąd biorą bezpośredni udział w analizie płynności finansowej.

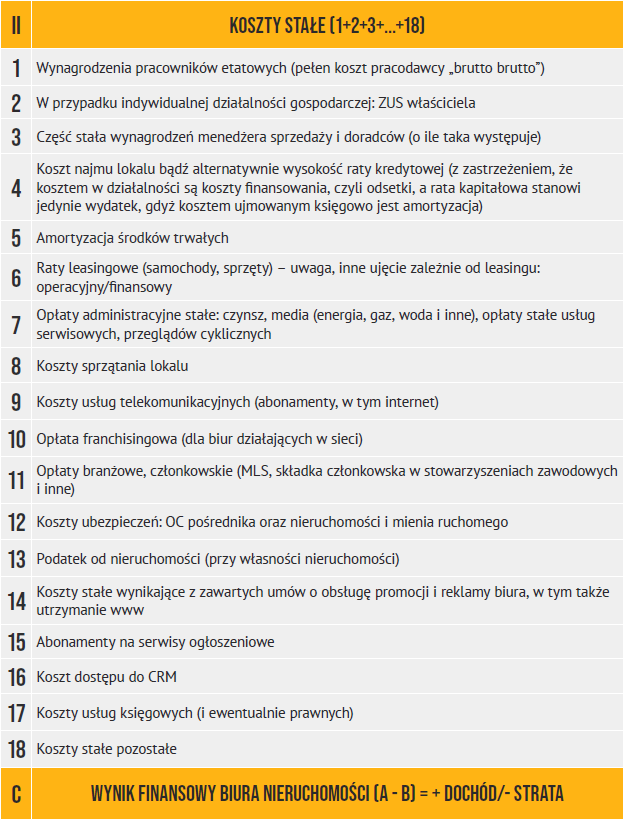

W tabeli zaprezentowano zestawienie przychodów, kosztów i kalkulację wyniku finansowego biura nieruchomości, dla zobrazowania przykładowego układu modelu finansowego biura.

Źródło: opracowanie własne Agnieszka Rosolińska

Wynik finansowy

Przychody, koszty i wynik finansowy, czyli zbliżamy się do oceny tego, czy to, co robimy, generuje dochody, czyli w konsekwencji ma szansę przynieść nam pieniądze.

Podstawowy algorytm określający wynik naszego działania (nie zagłębiając się w szczegóły analizy finansowej przedsiębiorstw i przyjmując w tym miejscu dość duże uproszczenie) sprowadza się do określenia różnicy pomiędzy przychodami a kosztami prowadzonej działalności, która to różnica może być dodatnia (wtedy osiągamy dochód/zysk) lub ujemna (która oznacza stratę).

Dochodu nie można mylić z przychodem, jednakże dla celów podatkowych, zarówno jedna, jak i druga kategoria może stanowić podstawę opodatkowania, zależnie od wybranej formy opodatkowania. Zasadniczo, to dochód podlega opodatkowaniu, jednakże w przypadku wyboru ryczałtu od przychodów ewidencjonowanych, to zasadniczo przychód (po odliczeniu nielicznych tylko kosztów, jak ZUS właściciela) będzie stanowił podstawę opodatkowania.

Efektywność prowadzonej działalności oceniana jest wskaźnikami rentowności (zaangażowanych aktywów, sprzedanych usług, posiadanych kapitałów, zysków), czyli zyskowności, która to miara wyraża relację uzyskanych efektów do poniesionych nakładów.

Straty nie można mylić z utratą płynności finansowej, a rozpoczynając każdy biznes, należy planować pewien okres akceptowalnej straty z działalności. Naturalnie owa nierentowność na początku istnienia biura związana jest z potrzebą zbudowania zespołu sprzedaży, zgromadzenia ofert do sprzedaży i przejścia przez pełen cykl sprzedaży oferty, co – zależnie od rodzaju nieruchomości – może trwać od kilku tygodni do kilku miesięcy. Części ofert nie sprzedamy w ogóle, bo zakończy się nasza umowa z klientem i to także będzie miało wpływ na projektowane wyniki finansowe. Tym samym średnio na urentownienie nowo otwartego biura nieruchomości poczekamy (statystycznie) ok. 6–9 miesięcy. Co istotne, taka przejściowa nierentowność jest akceptowalna także w trakcie funkcjonowania biura, gdy dotkną firmę okoliczności, które czasowo tę rentowność zaburzą (co miało miejsce w przypadku wielu przedsiębiorstw np. w czasie ostatniego lockdownu).

Kalkulując rentowność biznesu, należy brać pod uwagę wyłącznie takie koszty, które doprowadzą do sprzedaży. Czasem w praktyce okazuje się, że zbyt niskie nie zagwarantują realizacji celu i będą po prostu nieracjonalne. Nierzadko też ponosimy zbyt duże koszty, także z uwagi na nieefektywne ich planowanie, a zamierzony w danym obszarze cel mógłby być zrealizowany przy relatywnie niższych nakładach.

Koszty a wydatki

I ważna uwaga na koniec tej części: nie wszystkie wydatki będą kosztami i nie wszystkie koszty będą stanowiły wprost wydatek, który musimy ponieść. W kolejnych częściach przyjrzymy się temu, która z tych kategorii jest szersza, i poruszymy także kwestie dotyczące formy prowadzenia ewidencji księgowej i podatkowej, i wypływające z niej zarówno obowiązki, jak i konsekwencje dla prezentacji i wyniku biura.

Szereg wydatków, które mimo iż kosztami nie będą (np. zapłacona rata kredytowa za lokal w jej części kapitałowej), musimy uwzględnić, planując finanse biura. I odwrotnie – część kosztów, które zaliczymy do kosztów uzyskania przychodów, nie będzie wydatkami. I tu najbardziej klasycznym przykładem jest amortyzacja zakupionych środków trwałych oraz wartości niematerialnych i prawnych, która – jako koszt księgowy i podatkowy – nie jest wydatkiem, a mimo to wpływa na wynik finansowy (zwiększając koszty i tym samym zmniejszając zysk lub pogłębiając stratę). Najprościej wyjaśnić amortyzację nierozerwalnie związaną z pojęciem umorzenia wartości środka trwałego jako odzwierciedlenie utraty wartości składnika aktywów w miarę upływu czasu jego użytkowania w firmie: jeśli przykładowo, zgodnie z Klasyfikacją Środków Trwałych (KŚT) stosujemy stawkę amortyzacji 20% w skali roku dla samochodów osobowych (KŚT 741), to przyjmujemy, iż okres ekonomicznej użyteczności auta wynosi 5 lat (20% rocznie oznacza systematyczną utratę wartości o ⅕ z roku na roku, aż do osiągnięcia pełnego umorzenia na koniec piątego roku użytkowania auta).

Gotowi na więcej?

Teraz, gdy już uspójniliśmy nomenklaturę, możemy iść dalej i w kolejnych częściach niniejszego cyklu przejść przez wskazówki, jak zarządzać powyższymi kategoriami, by świadomie dążyć do nadrzędnego celu prowadzenia firmy.

Magazyn ESTATE

Skupiamy uwagę na nieruchomościach

Bezpłatny e-magazyn w 100% dla pośredników

Wiedza i inspiracje do wykorzystania od ręki dostarczane przez doświadczonych uczestników rynku nieruchomości z zakresu marketingu nieruchomości, sprzedaży i negocjacji, prawa i finansów oraz rozwoju osobistego.