Starając się o kredyt, należy mieć świadomość, że na sumaryczną kwotę spłaty składa się nie tylko część kapitałowa, czyli suma pożyczona od banku i część odsetkowa wynikająca z oprocentowania, ale jeszcze szereg opłat, których wysokość uzależniona jest od oferty banku. Jak duże mogą być te różnice i z czego wynikają?

Z tego artykułu dowiesz się:

-

Jakie parametry wpływają na całkowity koszt kredytu.

-

Jaki wpływ na całkowity koszt kredytu mają koszty początkowe.

-

W jaki sposób na koszt całkowity kredytu wpływa ubezpieczenie pomostowe.

Koszty w kredycie hipotecznym wynikają z szeregu parametrów związanych z kredytem, takich jak:

- oprocentowanie,

- okres kredytowania,

- prowizja,

- inne opłaty początkowe.

Wpływ poszczególnych parametrów na koszty kredytu pokażę na przykładzie kredytu dla kwoty 100 tys. zł. Pozwoli to na łatwe przeliczenie. Interesujący nas koszt dla kredytu przykładowo na kwotę 368 tys. zł otrzymamy, mnożąc koszt z poniższych tabel przez współczynnik 3,68. Wszystkie obliczenia zostały wykonane przy założeniu spłat zgodnych z harmonogramem oraz niezmienności oprocentowania w całym okresie kredytowania.

Wpływ oprocentowania i okresu kredytowania na wysokość sumy odsetek

|

Okres kredytowania w miesiącach |

||||||

| Oprocentowanie | 60 | 120 | 180 | 240 | 300 | 360 |

| 2,5% |

6 484 zł |

13 124 zł |

20 022 zł |

27 177 zł |

34 585 zł |

42 244 zł |

| 3,0% |

7 812 zł |

15 873 zł |

24 305 zł |

33 103 zł |

42 263 zł |

51 777 zł |

| 3,5% |

9 150 zł |

18 663 zł |

28 679 zł |

39 190 zł |

50 187 zł |

61 656 zł |

| 4,0% |

10 499 zł |

21 494 zł |

33 144 zł |

45 435 zł |

58 351 zł |

71 870 zł |

| 5,0% |

13 227 zł |

27 279 zł |

42 343 zł |

58 389 zł |

75 377 zł |

93 256 zł |

| 10,0% |

27 482 zł |

58 581 zł |

93 429 zł |

131 605 zł |

172 610 zł |

215 926 zł |

Tab. 1. Odsetki dla kredytu z ratami równymi dla kwoty 100 000 zł

Tabela pokazuje sumę odsetek dla wybranego oprocentowania i okresu kredytowania.

Np. kredyt 10-letni z oprocentowaniem 3% to koszt odsetkowy 15 873 zł. Czyli pożyczając 100 tys. zł, po 10 latach wpłacimy w sumie w 120 ratach kwotę 115 873 zł. Warto zauważyć, że w kredycie z ratą równą odsetki nie zachowują się liniowo, tzn. jeżeli wydłużymy okres kredytu dwukrotnie z 10 do 20 lat to odsetki wzrosną do kwoty 33 103, czyli więcej niż dwukrotnie. Tak samo jest z oprocentowaniem, jeżeli je podwoimy to znowu suma odsetek będzie trochę większa niż dwukrotność. W przypadku kredytu z ratą malejącą nie występuje taki problem.

|

Okres kredytowania w miesiącach |

||||||

| Oprocentowanie | 60 | 120 | 180 | 240 | 300 | 360 |

| 2,5% |

6 354 zł |

12 604 zł |

18 854 zł |

25 104 zł |

31 354 zł |

37 604 zł |

| 3,0% |

7 625 zł |

15 125 zł |

22 625 zł |

30 125 zł |

37 625 zł |

45 125 zł |

| 3,5% |

8 896 zł |

17 646 zł |

26 396 zł |

35 146 zł |

43 896 zł |

52 646 zł |

| 4,0% |

10 167 zł |

20 167 zł |

30 167 zł |

40 167 zł |

50 167 zł |

60 167 zł |

| 5,0% |

12 708 zł |

25 208 zł |

37 708 zł |

50 208 zł |

62 708 zł |

75 208 zł |

| 10,0% |

25 417 zł |

50 417 zł |

75 417 zł |

100 417 zł |

125 417 zł |

150 417 zł |

Tab. 2. Odsetki dla kredytu z ratami malejącymi dla kwoty 100 000 zł

Jak widać koszt odsetkowy dla kredytów z ratą malejącą jest niższy niż dla odpowiedniego okresu w racie równej.

Kredyt z ratą równą a malejącą

|

Okres kredytowania w miesiącach dla raty malejącej |

||||||

| Oprocentowanie | 60 | 120 | 180 | 240 | 300 | 360 |

|

3,00% |

7 625 zł |

15 125 zł |

22 625 zł |

30 125 zł |

37 625 zł |

45 125 zł |

| Wysokość I raty malejącej |

1 917 zł |

1 083 zł |

806 zł |

667 zł |

583 zł |

528 zł |

| Okres kredytowania dla raty równej | 56 | 105 | 149 | 188 | 224 | 257 |

| Suma odsetek dla raty równej |

7 288 zł |

13 823 zł |

19 902 zł |

25 457 zł |

30 722 zł |

35 662 zł |

Tab. 3. Odsetki dla kredytów o takiej samej maksymalnej wysokości raty

Powyższa tabela pokazuje wyliczenia dla przypadków kredytu oprocentowanego na 3% dla kredytu z ratą malejącą w górnej części (żółtej) i kredytu z ratą równą (część zielona), ale dobranego tak, aby to nie okres był tożsamy, ale wysokość maksymalnej raty. Rata równa jest wyliczana tak, aby była porównywalna z pierwszą ratą w kredycie malejącym. Jak widać, przy tak dobranym kryterium porównawczym kredyt z ratą równą zarówno będzie „tańszy”, jak i krótszy. Dla porównania te same wyliczenia ale dla oprocentowania 10%.

|

Okres kredytowania w miesiącach dla raty malejącej |

||||||

| Oprocentowanie | 60 | 120 | 180 | 240 | 300 | 360 |

| 10,0% |

25 417 zł |

50 417 zł |

75 417 zł |

100 417 zł |

125 417 zł |

150 417 zł |

| Wysokość I raty malejącej |

2 500 zł |

1 667 zł |

1 389 zł |

1 250 zł |

1 167 zł |

1 111 zł |

| Okres kredytowania dla raty równej | 49 | 84 | 110 | 132 | 151 | 167 |

| Suma odsetek dla raty równej |

22 213 zł |

39 450 zł |

53 128 zł |

65 262 zł |

76 142 zł |

85 580 zł |

Tab. 4. Odsetki dla kredytów o takiej samej maksymalnej wysokości raty i oprocentowaniu 10%

Więcej informacji o różnicach pomiędzy kredytem z ratami równymi i malejącymi znajduje się w artykule: Rata równa czy malejąca

Wpływ kosztów początkowych na koszty kredytu

Porównując kredyt z prowizją i bez prowizji, często do całkowitych kosztów kredytu wlicza się wysokość płaconej prowizji w kwocie nominalnej. Efektywna wysokość kredytu z prowizją nie wynosi 100 tys. zł, ale 100 tys. zł pomniejszone o płaconą prowizję. Dlatego koszty kredytu na 100 tys. zł obciążonego prowizją np. 6% należy porównać z kosztami odsetkowymi kredytu bez prowizji w kwocie 94 tys zł.

W poniższej tabeli zestawione są wyliczenia dla raty równej dla parametrów kredytu (jak w tabeli 1).

|

Okres kredytowania w miesiącach |

||||||

| Oprocentowanie | 60 | 120 | 180 | 240 | 300 | 360 |

| 2,5% |

6 095 zł |

12 336 zł |

18 821 zł |

25 546 zł |

32 510 zł |

39 709 zł |

| 3,0% |

7 343 zł |

14 921 zł |

22 846 zł |

31 117 zł |

39 728 zł |

48 671 zł |

| 3,5% |

8 601 zł |

17 543 zł |

26 958 zł |

36 839 zł |

47 176 zł |

57 957 zł |

| 4,0% |

9 869 zł |

20 205 zł |

31 155 zł |

42 709 zł |

54 850 zł |

67 557 zł |

| 5,0% |

12 434 zł |

25 642 zł |

39 802 zł |

54 886 zł |

70 854 zł |

87 660 zł |

| 10,0% |

25 833 zł |

55 066 zł |

87 823 zł |

123 709 zł |

162 254 zł |

202 970 zł |

Tab. 5. Odsetki dla kredytu z ratami równymi dla kwoty 94 000 zł

Chcąc więc porównać rzeczywisty wpływ kosztów początkowych na całkowity koszt kredytu, należy do nich dodać różnicę w kosztach odsetek dla kredytu mniejszego o te koszty. Czyli np. dla 30-letniego kredytu oprocentowanego 3% w skali roku, rzeczywisty koszt początkowy nie wyniesie 6 tys. zł a 9 107 zł. Sześć procent kosztów początkowych to przykład przejaskrawiony, ale zaczerpnięty z rzeczywistej oferty jednego z banków (1% prowizji i 5% ubezpieczenie na życie płatne z góry za 5 lat).

W części banków mamy do wyboru albo wyższe oprocentowanie i zerową prowizję, albo niższe oprocentowanie z prowizją. Poniżej zestawienie kosztów odsetkowych i prowizji na przykładzie banku, który za prowizję 1,99% obniża oprocentowanie o 0,16%.

|

Okres kredytowania w miesiącach |

||||||

| 60 | 120 | 180 | 240 | 300 | 360 | |

|

Oprocentowanie 2,50% prowizja 0% |

6 484 zł |

13 124 zł |

20 022 zł |

27 177 zł |

34 585 zł |

42 244 zł |

|

Oprocentowanie 2,34% prowizja 1,99% |

8 172 zł |

14 487 zł |

21 033 zł |

27 808 zł |

34 811 zł |

42 038 zł |

Tab. 6. Koszty skumulowanych odsetek i prowizji dla kredytu z ratami równymi

Jak widać sumaryczne koszty kredytu dla okresu do 20 lat wypadają korzystniej dla wyższego oprocentowania ale bez prowizji. Prowizję teoretycznie „opłaca” się zapłacić dla kredytów z okresem spłaty powyżej 25 lat, ale należy przy tym pamiętać, że jest to okres rzeczywistej spłaty czyli przy założeniu, że nie będziemy dokonywać nadpłat, a tym bardziej nie będziemy spłacać w całości kredytu przed terminem, np. przy zmianie mieszkania na większe.

Ile kosztuje ubezpieczenie pomostowe i dlaczego tak dużo

Koszt ubezpieczenia pomostowego często jest pomijany, gdyż na rynku wtórnym ma niewielkie znaczenie. Jego wpływ należy za to brać pod uwagę na rynku pierwotnym szczególnie w miastach, gdzie proces zakładania księgi wieczystej potrafi trwać do 9 miesięcy. Co więcej od uruchomienia całości kredytu do przeniesienia własności, czyli do momentu wnioskowania o założenie KW, upływa z reguły kilka miesięcy. W przykładzie pominięto okres działania ubezpieczenia na etapie uruchamiania kolejnych transz, za to wydłużono okres od wypłaty ostatniej transzy do aktu przeniesienia własności do 6 miesięcy, co częściowo rekompensuje koszty związane z ubezpieczeniem pomostowym za okres wypłaty rat. Sumarycznie przyjęto okres działania ubezpieczenia pomostowego w okresie 15 miesięcy.

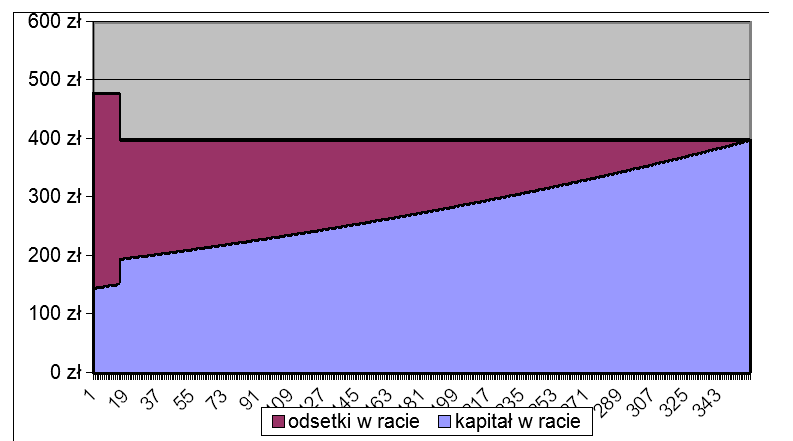

Koszt ubezpieczenia pomostowego z reguły powoduje podniesienie oprocentowania do czasu dostarczenia księgi wieczystej z wpisem hipoteki, przy czym w różnych bankach ten koszt bywa skrajnie różny, od podniesienia oprocentowania o 0,05% do nawet 1,5%. Co więcej, koszt ubezpieczenia przy kredycie z ratą równą wpływa również na koszty odsetkowe w pozostałym okresie kredytowania, gdyż powoduje w okresie swojego działania obniżenie wysokości raty kapitałowej (niebieskie pole).

Wykres 1. Wysokość raty równej dla kredytu 100 tys. zł z uwzględnieniem działania ubezpieczenia pomostowego

|

Okres kredytowania w miesiącach, w tym 15 miesięcy ubezpieczenia pomostowego |

||||||

| Oprocentowanie 2,5% | 60 | 120 | 180 | 240 | 300 | 360 |

| ubezpieczenie pomostowe +1,5% |

8 202 zł |

15 006 zł |

21 989 zł |

29 205 zł |

36 663 zł |

44 363 zł |

| ubezpieczenie pomostowe +1,0% |

7 628 zł |

14 377 zł |

21 333 zł |

28 530 zł |

35 973 zł |

43 661 zł |

| ubezpieczenie pomostowe +0,05% |

6 541 zł |

13 186 zł |

20 088 zł |

27 244 zł |

34 655 zł |

42 315 zł |

Tab. 7. Sumy odsetek wraz z uwzględnieniem wpływu działania ubezpieczenia pomostowego w całym okresie kredytowania

|

Okres kredytowania w miesiącach, w tym 15 miesięcy ubezpieczenia pomostowego |

||||||

| Oprocentowanie 2,5% | 60 | 120 | 180 | 240 | 300 | 360 |

| ubezpieczenie pomostowe +1,5% |

1 718 zł |

1 882 zł |

1 967 zł |

2 028 zł |

2 078 zł |

2 119 zł |

| ubezpieczenie pomostowe +1,0% |

1 144 zł |

1 253 zł |

1 311 zł |

1 353 zł |

1 388 zł |

1 417 zł |

| ubezpieczenie pomostowe +0,05% |

57 zł |

62 zł |

66 zł |

67 zł |

70 zł |

71 zł |

Tab. 8. Rzeczywisty koszt samego ubezpieczenia pomostowego i jego wpływ na zwiększenie kosztów odsetkowych w całym okresie kredytowania

Przykładowy kredyt na 368 tys. zł spowoduje przy kredycie spłacanym przez 30 lat w banku z kosztem ubezpieczenia pomostowego +1,5% poniesienie dodatkowego kosztu w wysokości prawie 7 798 zł. Na rynku pierwotnym warto więc sprawdzić, czy inny bank z marżą wyższą np. o 0,1%, ale z ubezpieczeniem pomostowym +0,05% nie będzie potencjalnie lepszym wyborem.

Jak widać jest szereg parametrów, które w różny sposób będą oddziaływać na wysokość kosztów kredytu. Dlatego wybierając kredyt dla siebie, warto poprosić pośrednika kredytowego, aby dokładnie wyjaśnił działanie poszczególnych kosztów w wybranych bankach i wybrać optymalne dla siebie rozwiązanie.

***

![]()