Ile trzeba zarabiać, żeby dostać kredyt na mieszkanie? Czy warto czekać na program dopłat do kredytu Mieszkanie na start? Jak dopłaty rządowe pomogą odciążyć budżet domowy i komu opłacać się będą one najbardziej? To pytania, które nurtują obecnie wszystkich, którzy stoją przed decyzją o zakupie pierwszego mieszkania.

O bieżącej sytuacji na rynku kredytowym i praktycznych wskazówkach dla kredytobiorców, rozmawiam z Kornelią Szmit, ekspertką finansową i pośredniczką nieruchomości, prowadzącą profil Praktycznie o finansach, partnerką Grupy ANG S.A., wykładowczynią z Katedry Teorii Ekonomii – Wydziału Nauk Ekonomicznych UWM.

O bieżącej sytuacji na rynku kredytowym i praktycznych wskazówkach dla kredytobiorców, rozmawiam z Kornelią Szmit, ekspertką finansową i pośredniczką nieruchomości, prowadzącą profil Praktycznie o finansach, partnerką Grupy ANG S.A., wykładowczynią z Katedry Teorii Ekonomii – Wydziału Nauk Ekonomicznych UWM.

Z jakimi problemami, dylematami zgłaszają się teraz do Pani osoby, które chciałyby dzisiaj kupić mieszkanie?

Osoby zainteresowane zakupem mieszkania borykają się obecnie z wieloma dylematami i problemami.

Po pierwsze, panuje wśród nich niepewność co do dalszego rozwoju sytuacji na rynku nieruchomości i rynku kredytów hipotecznych. Potencjalni kupujący zastanawiają się, czy nadszedł dobry moment na zakup czy może lepiej jeszcze chwilę się wstrzymać w oczekiwaniu na dalsze spadki cen lub stóp procentowych.

Po drugie, klienci mają często problem z oszacowaniem własnej zdolności kredytowej i maksymalnej kwoty kredytu, na jaką ich stać przy obecnych wymaganiach banków. Obawiają się zaciągnięcia zbyt wysokiego zobowiązania.

Nierzadkie są również dylematy dotyczące wyboru pomiędzy kredytem komercyjnym a rządowymi programami wsparcia dedykowanymi dla pierwszych mieszkań. Klienci mają problem z oceną, która opcja będzie dla nich najkorzystniejsza w dłuższej perspektywie.

Kolejny dylemat dotyczy wyboru pomiędzy rynkiem wtórnym i pierwotnym – który z nich ma bardziej atrakcyjne oferty i perspektywy. Pojawiają się też wątpliwości co do wyboru konkretnego banku i oferowanych przez niego warunków kredytowych.

Podejmowanie tak dużego zobowiązania zawsze rodzi wiele obaw, które staram się rozwiewać podczas indywidualnych konsultacji.

Zacznijmy od zdolności kredytowej. Jak ona dzisiaj wygląda? Ile faktycznie trzeba zarabiać, żeby dostać kredyt na 400 tys. zł na 30 lat?

Analiza zdolności kredytowej w Polsce jest złożonym procesem, który uwzględnia szereg czynników wykraczających poza sam dochód netto. Zdolność kredytowa nie jest statyczną wielkością; jest dynamicznie kształtowana przez wiek kredytobiorcy, jego stan cywilny, źródła i stabilność dochodów, a także przez specyficzne kryteria stosowane przez poszczególne instytucje finansowe. Ponadto, na ocenę zdolności kredytowej wpływ mają regulacje nadzoru finansowego, takie jak zalecenia Komisji Nadzoru Finansowego (KNF) oraz poziom stóp procentowych, które bezpośrednio wpływają na koszt kredytu.

Oczywiście, orientacyjne liczby można przedstawić. W kontekście zdolności kredytowej warto podkreślić jednak, że przedstawione poniżej szacunki wymaganych dochodów netto dla uzyskania kredytu hipotecznego na kwotę 400 tys. zł na okres 30 lat są przybliżone i bazują na założeniu, iż potencjalni kredytobiorcy nie mają innych zobowiązań kredytowych, nie korzystają z limitów w rachunkach bieżących ani na kartach kredytowych i nie są zobowiązani do płacenia alimentów.

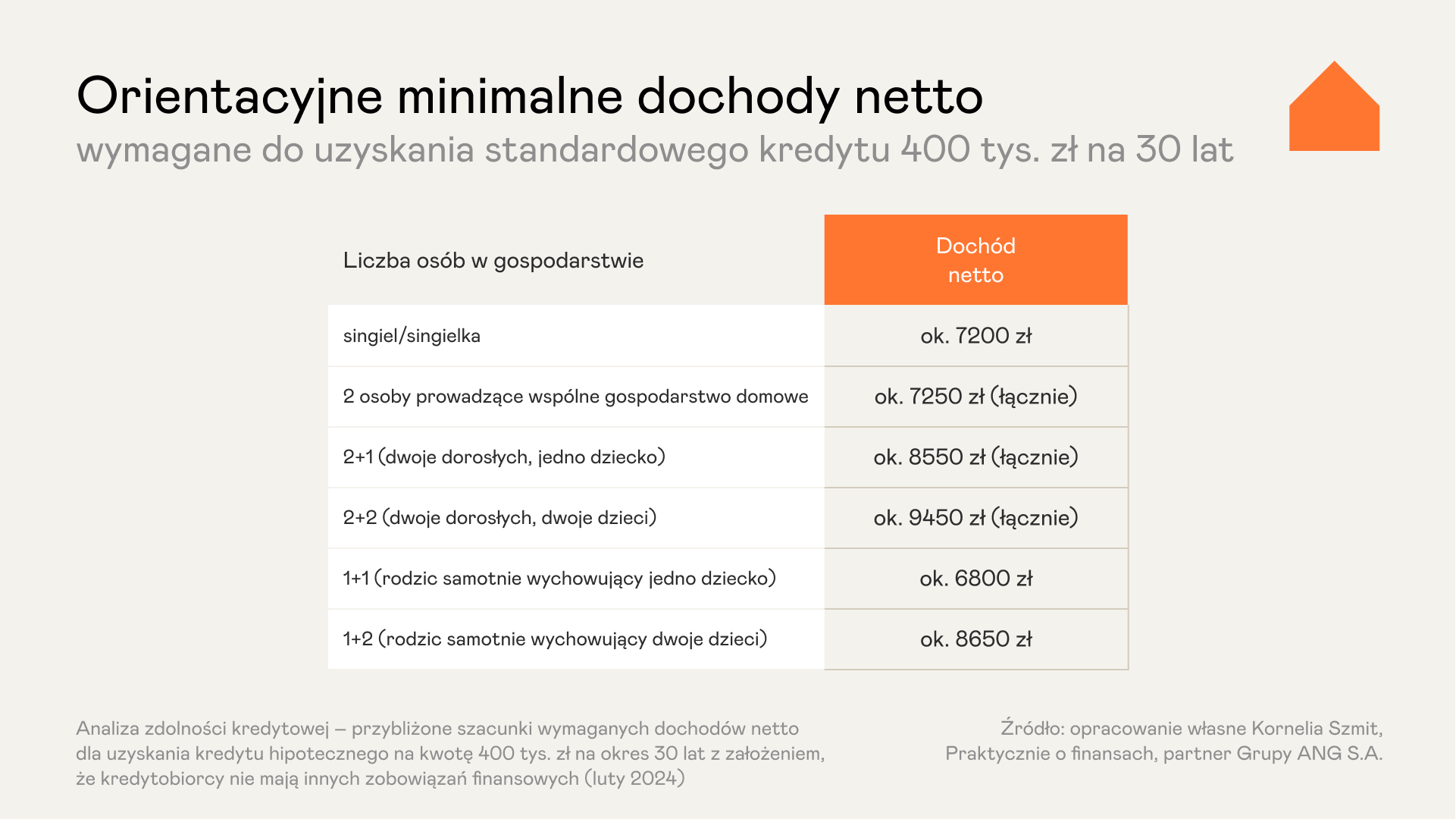

Przyjmując założenia, o których mówiłam, orientacyjne minimalne dochody netto wymagane do uzyskania takiego kredytu prezentują się następująco:

- singiel/singielka – ok. 7200 zł,

- 2 osoby prowadzące wspólne gospodarstwo domowe – ok. 7250 zł łącznie,

- 2+1 (dwoje dorosłych, jedno dziecko) – łącznie ok. 8550 zł,

- 2+2 (dwoje dorosłych, dwoje dzieci) – łącznie ok. 9450 zł,

- 1+1 (rodzic samotnie wychowujący jedno dziecko) – ok. 6800 zł,

- 1+2 (rodzic samotnie wychowujący dwoje dzieci) – ok. 8650 zł.

Czy w przypadku rodzin z dziećmi pobierane na nie świadczenie 800+ jest uwzględniane przy obliczaniu zdolności kredytowej?

Nie, świadczenie 800+ nie jest traktowane przez banki jako dochód w standardowym tego słowa znaczeniu, podobnie jak np. zasiłki czy zapomogi. Nie jest więc wliczane bezpośrednio do dochodu netto rodziny wpływającego na zdolność kredytową.

Niemniej jednak, niektóre banki biorą 800+ pod uwagę pośrednio – jest ono uwzględniane przy szacowaniu comiesięcznych kosztów utrzymania gospodarstwa domowego. Otrzymywane świadczenie pozwala obniżyć wydatki na bieżące potrzeby, przez co pozostaje więcej środków na obsługę zobowiązań kredytowych. Dlatego posiadanie prawa do 800+ może w pewnym stopniu zwiększyć ocenę zdolności kredytowej, choć w mniejszym stopniu niż np. umowa o pracę czy inne stałe źródła dochodu. Dokładne zasady uwzględniania 800+ zależą od polityki danego banku.

Sprawdź, jaką masz zdolność kredytową

A jeśli chodzi o aktualne oferty banków? Co obecnie opłaca się bardziej – kredyt z oprocentowaniem stałym czy zmiennym?

Decyzja o wyborze pomiędzy kredytem hipotecznym o oprocentowaniu stałym i zmiennym jest złożona i wymaga rozważenia kilku istotnych czynników. Z jednej strony mamy nasze indywidualne preferencje co do poziomu ryzyka i stabilności comiesięcznych rat. Z drugiej zaś musimy wziąć pod uwagę obecną sytuację gospodarczą oraz prognozy na przyszłość.

Kredyt ze stałym oprocentowaniem daje nam gwarancję niezmiennej raty przez określony w umowie okres, najczęściej przez 5 lat. Zapewnia to przewidywalność wydatków i ułatwia planowanie domowego budżetu. Jest to szczególnie ważne przy rosnącej inflacji i ryzyku podwyżek stóp procentowych. Wadą może być wyższa początkowa rata w porównaniu do zmiennego oprocentowania.

Z kolei kredyt ze zmiennym oprocentowaniem niesie za sobą ryzyko zarówno wzrostu, jak i obniżki rat w zależności od poziomu stóp procentowych. Na początku z reguły oferuje niższą ratę, za to w razie podwyżek raty mogą wzrosnąć nawet o kilkaset złotych. Z drugiej strony w czasie obniżania stóp raty maleją.

Warto zwrócić uwagę, że wiele banków w ostatnim czasie wprowadziło ograniczenia w możliwości przeniesienia kredytu ze stałego oprocentowania na zmienne. Kredyt ze stałą stopą nie może zostać wcześniej refinansowany, nawet gdyby warunki rynkowe na to pozwalały. Możliwa jest jedynie zmiana z oprocentowania zmiennego na stałe. Ponadto na rynku dostępne są wyłącznie kredyty ze stałą stopą na określony przedział czasu, a nie w całym okresie kredytowania.

Ostateczna decyzja zależy więc od indywidualnych preferencji, prognoz co do zmian stóp procentowych i naszej elastyczności finansowej. Musimy uważnie przeanalizować wszystkie za i przeciw, aby podjąć optymalną decyzję lub skonsultować się z niezależnym doradcą.

Przejdźmy do kolejnych dylematów. Jak wygląda obecnie sytuacja na rynku kredytowym, pomiędzy jednym rządowym programem wsparcia a drugim, i co ona oznacza dla osób, które myślą o zakupie nieruchomości finansowanym kredytem hipotecznym?

Aktualna sytuacja na rynku kredytów hipotecznych znajduje się w punkcie zwrotnym, pomiędzy gasnącym programem Bezpieczny Kredyt 2% a dopiero co zapowiedzianym programem Mieszkanie na start. To może rodzić niepokój i wątpliwości wśród osób rozważających zakup mieszkania na kredyt.

Program Bezpieczny Kredyt 2%, który działał w 2023 r., cieszył się sporą popularnością, biorąc pod uwagę atrakcyjne oprocentowanie rzędu 2%. Jednak z drugiej strony pojawiały się głosy krytyki, że ze względu na brak kryterium dochodowego, w największym stopniu skorzystały z niego osoby relatywnie zamożne. Dodatkowo, niewystarczająca pula środków w budżecie państwa powodowała okresowe wstrzymywanie przyjmowania nowych wniosków w oczekiwaniu na uzupełnienie limitów dopłat.

W założeniach nowego programu Mieszkanie na start, który ma zacząć obowiązywać w drugiej połowie 2024 r., wzięto pod uwagę te mankamenty. Próg dochodowy dla poszczególnych gospodarstw domowych, wyższe dopłaty dla rodzin wielodzietnych oraz dłuższy okres wsparcia mają sprawić, że ze wsparcia w większym stopniu skorzystają faktycznie osoby potrzebujące.

Dla kogo zatem, według zapowiedzi, które mamy, będzie program Mieszkanie na start?

Program skierowany jest do szerokiego grona potencjalnych beneficjentów. Są to osoby młode (single do 35. roku życia), rodziny z dziećmi (co najmniej jednym, bez ograniczeń wiekowych), osoby nieposiadające mieszkania lub domu, z wyjątkiem niewielkich udziałów odziedziczonych, gospodarstwa domowe od 5 osób, dla których nie ma zapisu nieposiadania nieruchomości (model rodziny 2+3 lub 1+3, czyli samotnie wychowujący rodzic).

Co ważne, związki nieformalne będą mogły stawać do programu jako gospodarstwa domowe bez obowiązku posiadania wspólnego dziecka czy dzieci.

W programie Mieszkanie na start zakres wsparcia obejmuje dopłaty do oprocentowania kredytów hipotecznych przyznawane do 2028 roku, na okres do 10 lat; wyższe dopłaty dla rodzin wielodzietnych, obniżające oprocentowanie nawet do 0% oraz dodatkowe wsparcie przy partycypacji w budownictwie społecznym i spółdzielczym.

Mechanizmy kontrolne zakładają progi dochodowe dla gospodarstw domowych, uzależnione od wielkości rodziny oraz limity kwotowe kredytów objętych dopłatami, wyższe w droższych lokalizacjach.

Co jeszcze warto wiedzieć o programie Mieszkanie na start?

Należy wyróżnić kilka założeń. Dochody wnioskodawców będą weryfikowane na podstawie danych z 6 miesięcy i po przyznaniu kredytu nie będą już kontrolowane. Minister zapowiedział także, że w programie pomocy w zakupie mieszkania nadal obowiązywać będzie gwarantowany przez państwo wkład własny na poziomie 20% wartości nieruchomości, analogicznie jak w przypadku Bezpiecznego Kredytu 2%. Do tego nie ma limitu cen za metr kwadratowy, nie ma limitu wkładu własnego i nie ma też ograniczenia co do wysokości kredytu, co oznacza, że jeśli wnioskujemy o 400 tys. zł i jesteśmy singlem lub singielką, to 200 tys. zł będzie oprocentowane na 1,5%, a pozostałe 200 tys. zł oprocentowane rynkowo.

Można mieć natomiast uzasadnione wątpliwości co do realności założeń kwotowych programu, ponieważ proponowane w nim limity kredytów hipotecznych z dopłatami są zbyt niskie, by umożliwić zakup mieszkania w dużym mieście.

Przykładowo, dla singla limit takiego kredytu ma wynosić 200 tys. zł, a 240 tys. zł w największych miastach. Jednak przy obecnych, wysokich cenach nieruchomości w metropoliach, taka kwota wystarczy co najwyżej na niewielkie mieszkanie o niskim standardzie. Deweloperzy też raczej nie obniżą na tyle cen, by w tych limitach zmieścić konkurencyjną ofertę.

Co to dokładnie oznacza dla kupujących?

Oznacza to, że nawet przy rządowych dopłatach obniżających oprocentowanie do 1,5%, trudno będzie z programu skorzystać w Warszawie, Krakowie czy we Wrocławiu. Aby móc kupić mieszkanie na kredyt, konieczne będzie wniesienie znacznego wkładu własnego lub zaciągnięcie dodatkowego komercyjnego kredytu.

Zasadnym zatem wydaje się być zwiększenie progów cenowych z dopłatami dla dużych miast. Inaczej program nie spełni swojej roli w zwiększeniu dostępności mieszkań dla singli i rodzin. A trzeba pamiętać, że to właśnie w największych ośrodkach mieszkaniowych najbardziej doskwiera problem z dostępem do pierwszego własnego M.

W tej sytuacji potencjalni kredytobiorcy muszą albo uważnie śledzić zapowiedzi rządu i banków, aby w porę złożyć wniosek, gdy program Mieszkanie na start ruszy, albo już teraz zaciągnąć wyższy kredyt komercyjny. Należy pamiętać, być mieć elastyczne podejście, gdyż przepisy i warunki rynkowe mogą się w każdej chwili zmienić. Bez wnikliwej analizy indywidualnej zdolności kredytowej i starannego planowania finansów podjęcie decyzji może okazać się bardzo ryzykowne.

Czy w takich okolicznościach to dobry moment na zaciągnięcie kredytu hipotecznego? Obecnie ceny są wysokie, BK2% wymiótł nieruchomości z rynku i nie ma w czym wybierać. Można się spodziewać, że nowy program spowoduje dalszy wzrost cen mieszkań. A zatem brać kredyt czy jeszcze się wstrzymać?

Decyzja o zaciągnięciu obecnie kredytu hipotecznego nie jest prosta i jednoznaczna. Z jednej strony mamy trudną sytuację na rynku mieszkaniowym – wysokie ceny, niewielki wybór, rosnące stopy procentowe. Z drugiej – nowy program Mieszkanie na start na horyzoncie z atrakcyjnymi dopłatami do oprocentowania dla niektórych grup.

Jak w tych uwarunkowaniach powinni zachować się potencjalni kredytobiorcy? Przede wszystkim zależy to od tego, czy kwalifikują się do nowego programu wsparcia czy też nie. Ci, którzy spełniają kryteria dochodowe i rodzinne, będą mieli dobrą okazję do zakupu pierwszego mieszkania. Nawet mimo wysokich cen i małego wyboru, dopłaty sprawiają, że raty będą na tyle niskie, by udźwignąć zobowiązanie. Trzeba jednak zaakceptować fakt, że za 10 lat wsparcie wygaśnie i – w zależności od rozwoju sytuacji gospodarczej – rata może wzrosnąć o kilkaset złotych.

Z kolei osoby z wyższymi dochodami, przekraczającymi limity w programie, muszą wykazać się większą rozwagą. Wysokie ceny oznaczają konieczność wzięcia wyższego kredytu, który w dodatku już teraz będzie oprocentowany na niemalejącym poziomie 7–8%. Taka sytuacja w połączeniu z rosnącymi stopami procentowymi może oznaczać zbyt duże, trudne do udźwignięcia zobowiązanie finansowe.

Dla osób spoza programu rozsądniej może być jeszcze przez jakiś czas zebrać dodatkowy wkład własny i obserwować rynek. Szansa na lepsze oferty pojawi się, gdy deweloperzy zwiększą liczbę oddawanych mieszkań, czyli podaż wzrośnie.

Jednoznacznej odpowiedzi na pytanie: „Brać kredyt czy jeszcze poczekać?” nie ma. Decyzja o zaciągnięciu kredytu hipotecznego powinna być podjęta po dokładnej analizie i uwzględnieniu wszystkich za i przeciw. W obecnej sytuacji rynkowej, zarówno osoby kwalifikujące się do programów wsparcia, jak i te poza nimi, muszą ostrożnie ocenić ryzyka i korzyści. Dla niektórych może to być odpowiedni moment, by skorzystać z oferowanych programów i zabezpieczyć własne mieszkanie przed dalszym wzrostem cen, dla innych zaś lepszym rozwiązaniem może okazać się wstrzymanie i obserwacja zmieniającej się sytuacji na rynku.

Skupmy się więc na nowym programie. Miałby wejść w życie w drugiej połowie 2024 roku. Czym, według zapowiedzi, będzie różnił się on od Bezpiecznego Kredytu 2%?

Nowy program Mieszkanie na start ma uwzględniać pewne niedoskonałości poprzedniego programu Bezpieczny Kredyt 2%. Według zapowiedzi, główne różnice mają dotyczyć kilku obszarów:

Po pierwsze, to kryteria dochodowe. W programie BK2% ich nie było, co oznaczało, że w największym stopniu skorzystały osoby relatywnie zamożne. Nowy program ma wprowadzić progi dochodowe uzależnione od wielkości gospodarstwa domowego.

Po drugie, wysokość i okres wsparcia. BK2% charakteryzował się niską kwotą dopłat przyznawanych jedynie przez 10 lat. Mieszkanie na start zakłada wyższe dopłaty, sięgające nawet do całkowitego zwolnienia z oprocentowania dla rodzin wielodzietnych.

Po trzecie, uwzględnienie różnic regionalnych. Nowy program ma wprowadzić specjalne limity cenowe dla mieszkań zlokalizowanych w droższych miastach, aby zwiększyć szanse na zakup również w tych lokalizacjach.

Dalej mamy wsparcie dla budownictwa społecznego i spółdzielczego – Mieszkanie na start wprowadza dodatkowe zachęty dla partycypacji w SIM i TBS oraz dla wnoszenia wkładów do spółdzielni mieszkaniowych.

Nowy program ma za zadanie wyeliminować pewne niedoskonałości poprzednika i wprowadzić rozwiązania bardziej dopasowane do aktualnych potrzeb rynku oraz oczekiwań społecznych. Zmiany te mają na celu nie tylko ułatwienie dostępu do własnego mieszkania dla szerszej grupy odbiorców, ale również promowanie bardziej zrównoważonego rozwoju sektora mieszkaniowego.

Zgodnie z najnowszymi zapowiedziami z Ministerstwa Rozwoju i Technologii, program Mieszkanie na start zostaje wydłużony do 4 lat. Początkowo zakładano, że potrwa jedynie 1,5 roku (do końca 2025 roku). Taka zmiana ma na celu ograniczenie zbyt gwałtownego wzrostu cen nieruchomości, do którego mogłoby dojść po tak krótkim czasie.

Wydłużenie programu podyktowane jest przede wszystkim tym, że budowa domu jednorodzinnego czy inwestycji wielorodzinnej trwa zazwyczaj średnio ok. 2 lat. Tym samym podaż mieszkań nie byłaby w stanie zaspokoić gwałtownie rosnącego popytu, co prowadziłoby do spekulacji i „przegrzania” rynku.

Dzięki 4-letniemu horyzontowi programu, deweloperzy będą mieli więcej czasu na rozpoczęcie i ukończenie swoich inwestycji. To z kolei przełoży się na solidniejszą podaż mieszkań i domów, bez nadmiernego windowania cen. Zatem wydłużenie programu to dobra wiadomość zarówno dla kupujących, jak i sprzedających.

Przeanalizujmy sytuację wszystkich grup beneficjentów uwzględnionych w programie. Jakie warunki muszą spełniać i na co mogą liczyć?

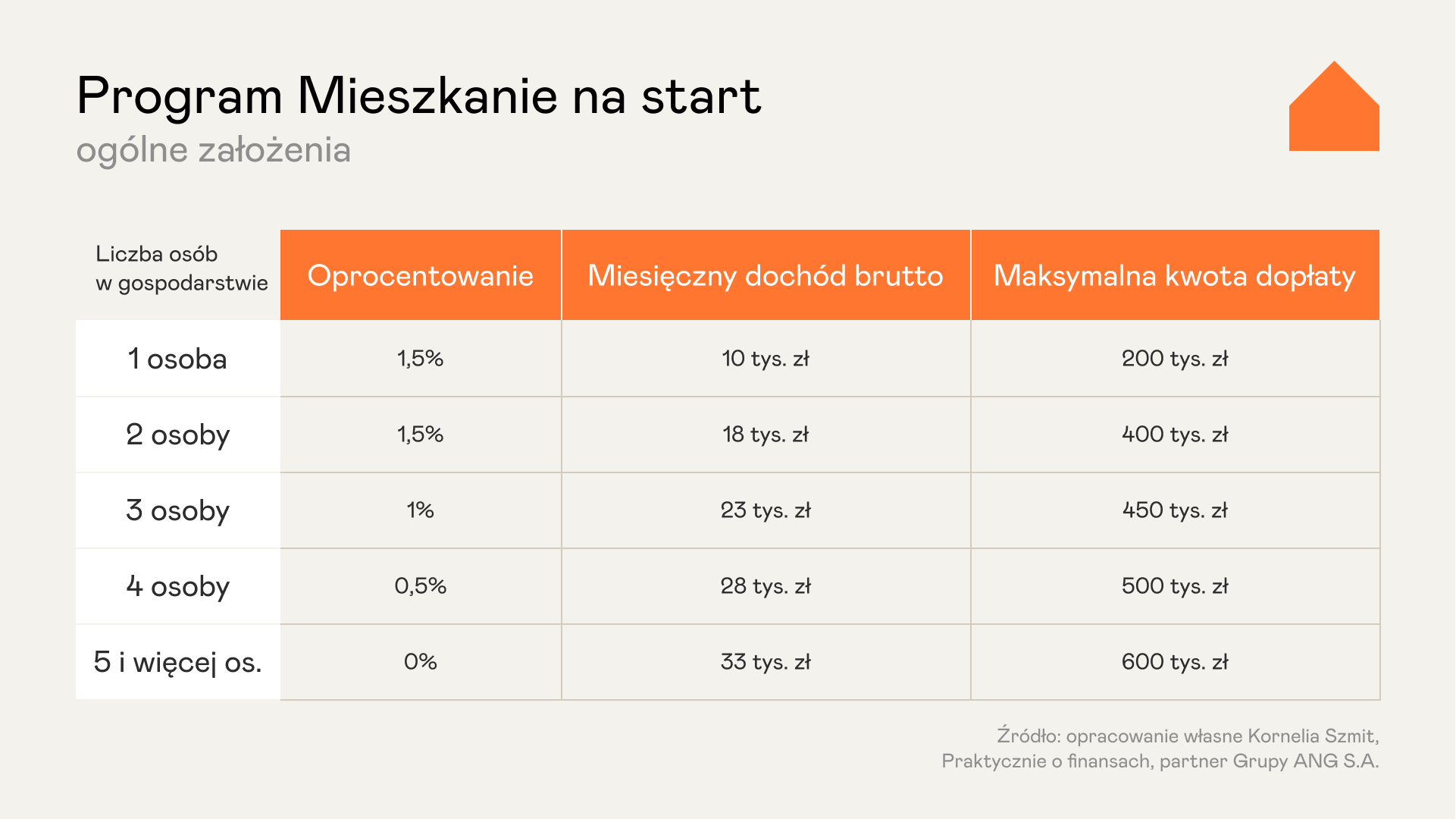

W programie pomocy państwa w zakupie pierwszego mieszkania przewidziane są preferencyjne warunki wsparcia w postaci dopłat do kredytów hipotecznych. Tak jak już wspominałam, wysokość tych dopłat oraz kryteria ich przyznania zależeć będą od sytuacji rodzinnej wnioskodawcy.

Im większe gospodarstwo domowe ubiegające się o pomoc, tym łagodniejsze zasady jej udzielenia. Dotyczy to zarówno wymaganego maksymalnego poziomu dochodów brutto uprawniających do skorzystania z programu, jak i maksymalnych kwot dopłat stanowiących bezpośrednie wsparcie ze strony państwa. Również oprocentowanie części kredytu objętego dopłatą będzie tym niższe, im więcej osób liczy rodzina starająca się o pomoc.

Czy nabywane w programie mieszkanie może kosztować więcej niż maksymalna kwota dopłaty?

Program zakłada, że uprawnieni mogą wziąć kredyt hipoteczny w dowolnej wysokości, a państwo dopłaci do oprocentowania do wskazanych limitów kwotowych. Mechanizm wsparcia jest jeszcze w fazie ustalania, ale planowany jest podział kredytu na część z dopłatą rządową i część na komercyjnych warunkach banku.

Spójrzmy na przykład:

singiel lub singielka wnioskuje o 400 tys. zł – 200 tys. zł będzie oprocentowane na 1,5% (zgodnie z założeniami programu), 100 tys. zł wniesie jako wkład własny, to pozostała kwota 100 tys. zł kredytu będzie oprocentowana rynkowo.

Ponadto zastosowana będzie zasada „złotówka za złotówkę”, czyli przekroczenie progu dochodowego o mniej niż 500 zł nie spowoduje utraty wsparcia. Kilkukrotnie jednak ta kwestia była znoszona i ponownie wprowadzana.

Ile faktycznie mogą zyskać osoby, które kwalifikują się do programu Mieszkanie na start? Jak mogą wyglądać ich raty kredytu z dopłatą i bez?

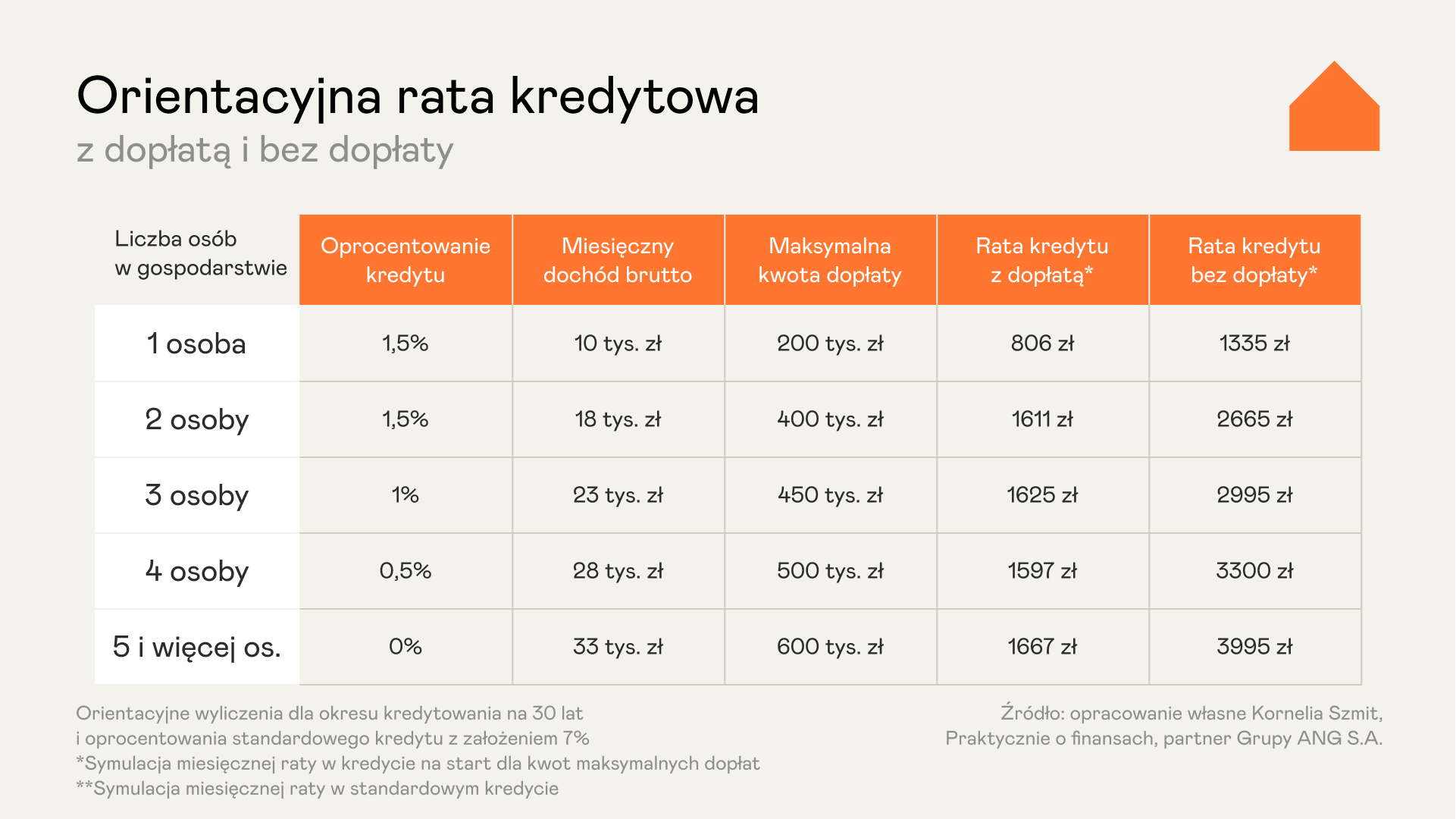

Zakres oferowanego wsparcia jest stopniowany odpowiednio do sytuacji materialnej i rodzinnej potencjalnych beneficjentów. Im większa liczba osób w gospodarstwie domowym, tym wyższe progi dochodowe, wyższe kwoty maksymalnych dopłat i niższe oprocentowanie części kredytu objętej wsparciem.

Orientacyjne dane prezentujemy w tabeli. Dwie ostatnie kolumny, obejmujące symulację rat kredytowych, pokazują, jak program może realnie wpłynąć na obniżenie miesięcznych kosztów związanych z obsługą kredytu. Jest to szczególnie istotne dla gospodarstw o niższych dochodach, dla których wysokie miesięczne raty mogą stanowić barierę w dostępie do własnego mieszkania.

Jednak warto zauważyć, że te korzyści mogą być ograniczone przez dynamikę rynku nieruchomości, zwłaszcza jeśli doprowadzą do wzrostu cen, co może wymagać ciągłej adaptacji i monitorowania programu, aby zapewnić jego długoterminową skuteczność i sprawiedliwość.

Jak pokazano w symulacjach rat kredytowych, rzeczywista pomoc może być znacząca, istotnie obniżając obciążenia finansowe przy zakupie mieszkania.

Wiemy już też, że dopłaty różnicowane będą w zależności od lokalizacji. Jakie to będą różnice?

W dużych miastach będących stolicami województw, gdzie ceny nieruchomości są znacząco wyższe od średniej krajowej, zastosowane zostaną wyższe limity maksymalnej kwoty kredytu z dopłatą. Ma to na celu wyrównanie szans na zakup mieszkania z wykorzystaniem programu pomimo wyższych cen rynkowych. Mechanizm dostosowania wysokości dopłat do lokalnych warunków cenowych w dużych miastach jest krokiem w dobrym kierunku, ponieważ dąży do zwiększenia dostępności mieszkań w obszarach, gdzie jest to najbardziej potrzebne. Jednakże, jego wprowadzenie wymaga równocześnie środków ostrożności, aby nie przyczynić się do dalszego wzrostu cen nieruchomości i zwiększenia dysproporcji regionalnych.

Konkretnie, w miastach na prawach powiatu, gdzie wartość odtworzeniowa 1 metra kwadratowego mieszkania jest wyższa od ogólnopolskiej o minimum 15%, limity kwotowe dopłaty wzrosną o co najmniej 10%. Przykładowo, zamiast bazowych 400 tysięcy dla gospodarstwa 2-osobowego, wsparcie w takim mieście wyniesie 440 tysięcy.

Natomiast jeśli przewaga cenowa nad średnią krajową przekroczy 30%, dopłaty będą wyższe już o 20% – dla 2-osobowej rodziny sięgną więc 480 tysięcy złotych. Taka gradacja podyktowana jest różnicami w poziomach cen na kluczowych rynkach mieszkaniowych i ma na celu zachowanie atrakcyjności oferty dla potencjalnych nabywców.

Czy widzi Pani jakieś zagrożenia wynikające z programu?

Minister w swojej wypowiedzi radiowej wyraził obawę, iż założone obecnie w projekcie maksymalne miesięczne dochody brutto uprawniające do wsparcia w ramach programu są znacząco zawyżone w stosunku do realiów ekonomicznych większości polskich rodzin.

Faktycznie, widełki dochodowe na poziomie nawet 33 tysięcy złotych miesięcznie dla wieloosobowych gospodarstw domowych mogą powodować, że wsparcie nie będzie adresowane do osób nim rzeczywiście zainteresowanych lub autentycznie go potrzebujących.

Niezbędne byłoby więc ponowne przeanalizowanie i istotne obniżenie progów dostępu do programu pomocy, aby trafiał on do osób o niskich i średnich dochodach, a więc tych najbardziej poszukujących wsparcia państwa w zakupie własnego mieszkania.

Pozostawienie zbyt wysokich limitów dochodowych zwiększa ryzyko nietrafionej alokacji środków publicznych i niespełnienia założonych celów społecznych programu – ułatwienia zakupu mieszkania osobom rzeczywiście zainteresowanym, ale nieposiadającym wystarczających zasobów finansowych.

Coś jeszcze? O czym należy pamiętać?

Program pomocy w zakupie pierwszego mieszkania niesie ze sobą szereg wyzwań, które wymagają starannego przemyślenia i ewentualnych modyfikacji założeń, aby realizował on swój cel w sposób optymalny.

Po pierwsze, zróżnicowanie oprocentowania części kredytu objętej dopłatą, choć z pozoru korzystne dla rodzin wielodzietnych, może nieść ryzyko nadmiernego zadłużania się gospodarstw domowych niedoceniających w pełni konsekwencji zaciągania długoterminowych zobowiązań finansowych.

Po drugie, relatywnie wysoko wyznaczone progi dochodowe i sugestie ich dalszego podwyższania rodzą obawy co do faktycznej dostępności programu dla osób o niskich i średnich dochodach, a więc tych, które najbardziej potrzebują wsparcia.

Po trzecie, maksymalne kwoty dopłat, choć rosnące wraz z wielkością gospodarstwa domowego, mogą okazać się niewystarczające dla znacznej poprawy sytuacji mieszkaniowej potencjalnych beneficjentów programu.

Ogólnie rzecz biorąc, założenia programu wymagają większej elastyczności i ciągłego monitoringu pod kątem realizacji zakładanych celów społecznych. Ważne jest unikanie ryzyka nadmiernego zadłużania, przy jednoczesnym faktycznym wspieraniu dostępu do mieszkań dla osób najbardziej potrzebujących.

Podsumowując, proponowany program ma na celu zwiększenie dostępności pierwszego mieszkania dla polskich rodzin o niskich i średnich dochodach. Został opracowany z myślą o zróżnicowanych potrzebach beneficjentów, oferując wyższe wsparcie rodzinom wielodzietnym i mierzącym się z wysokimi cenami nieruchomości.

Aby jednak zapewnić długofalową skuteczność i sprawiedliwość programu, niezbędne będzie wprowadzenie rozwiązań umożliwiających reagowanie na zmieniającą się sytuację społeczną i gospodarczą. To elastyczność i dostosowywanie założeń do realiów pozwoli zrealizować deklarowane cele społeczne i trwale polepszyć warunki mieszkaniowe polskich rodzin.