Ministerstwo Rozwoju i Technologii, po serii konsultacji publicznych, opublikowało nowy projekt ustawy o kredycie mieszkaniowym #naStart. Głównym celem programu jest poprawa dostępności mieszkań dla gospodarstw domowych, zwłaszcza rodzin wielodzietnych i osób o niższych dochodach.

Nowy projekt wprowadza szereg istotnych zmian w stosunku do poprzedniej wersji, które mają na celu lepsze adresowanie wsparcia do osób najbardziej potrzebujących. Jakie są najważniejsze modyfikacje i ich potencjalne skutki?

Termin wejścia w życie i okres obowiązywania

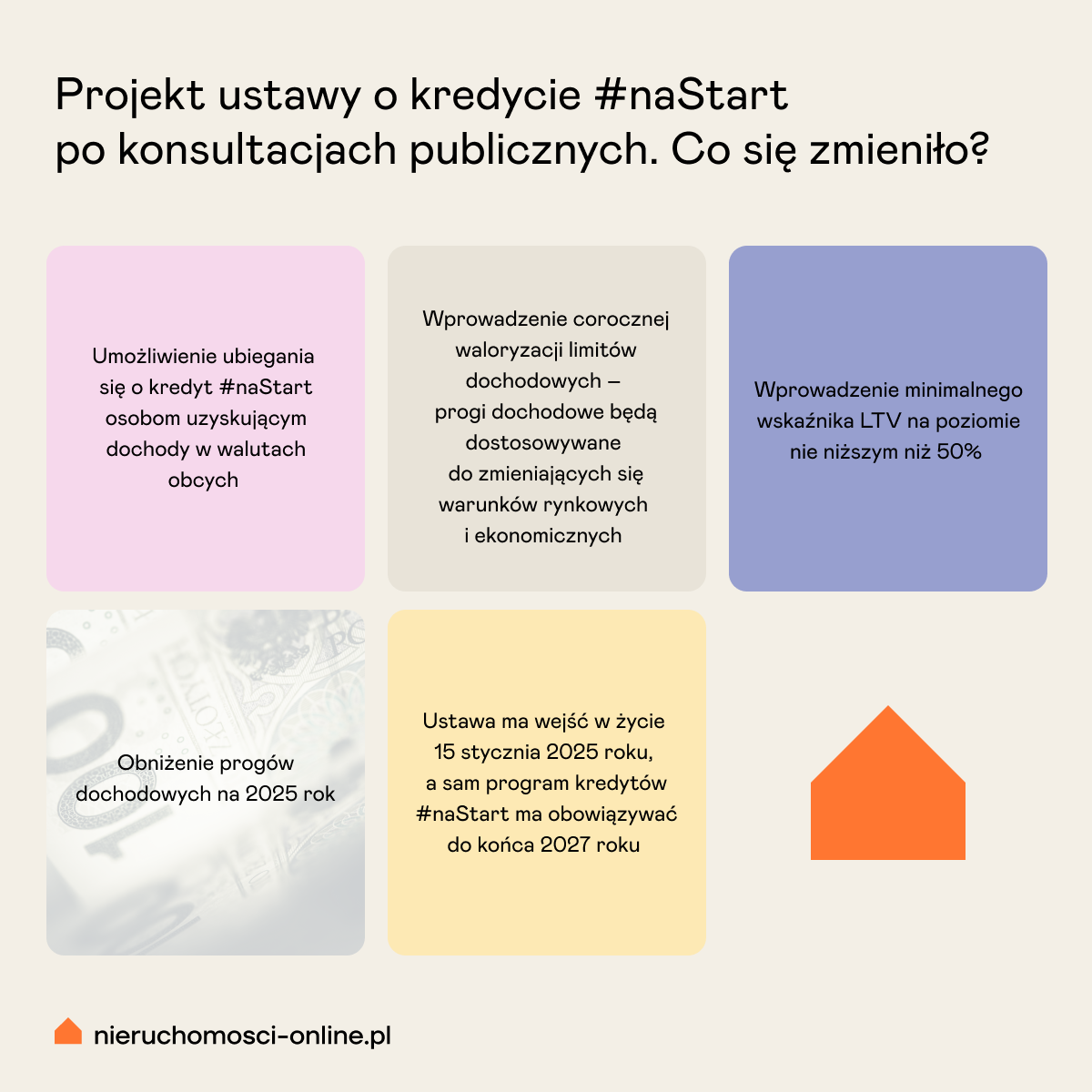

Ustawa ma wejść w życie 15 stycznia 2025 roku, a sam program kredytów #naStart ma obowiązywać do końca 2027 roku. Dość odległy termin rozpoczęcia może ostudzić oczekiwania osób, które liczyły na szybsze wsparcie w zakupie mieszkania. Jednocześnie umożliwia on wcześniejsze dopracowanie szczegółów i przygotowanie instytucji finansowych.

Zmiana w kryterium walutowym kredytu #naStart

W nowym projekcie wprowadzono zmianę umożliwiającą ubieganie się o kredyt #naStart osobom uzyskującym dochody w walutach obcych. Decyzja ta uwzględnia realia współczesnego rynku pracy, szczególnie w branżach z dużym udziałem pracy zdalnej.

Kluczowe znaczenie dla oceny zdolności kredytowej będą miały rekomendacje KNF, zwłaszcza rekomendacja S. Zgodnie z nią, większość dochodu kredytobiorcy powinna być w walucie kredytu, co naturalnie wpłynie na dostępność kredytów złotówkowych.

Brak limitu ceny za metr kwadratowy

Mimo licznych sugestii wprowadzenia do projektu limitu ceny za metr kwadratowy, odpowiednie zapisy nie znalazły się w poprawionym projekcie ustawy.

Tymczasem, wbrew obawom ministerstwa, wprowadzenie limitów niekoniecznie ograniczy dostępność mieszkań. Przeciwnie, może zachęcić deweloperów do budowy większej liczby przystępnych cenowo nieruchomości, tym samym zwiększając, a nie zmniejszając, zasób dostępnych lokali w ramach programu. Rynek nieruchomości jest bardziej elastyczny niż zakłada ministerstwo – może szybko dostosować się do nowych warunków, oferując więcej mieszkań w akceptowalnych cenach. Co więcej, limity mogą stymulować innowacje w budownictwie, prowadząc do obniżenia kosztów.

Jednocześnie ministerstwo przecenia trudności związane z ustaleniem odpowiednich limitów. Należy również podkreślić, że proponowane przez ministerstwo alternatywne mechanizmy kontroli cen mogą okazać się mniej efektywne niż bezpośrednie limity cenowe. Te ostatnie oferują bardziej przejrzysty i zrozumiały dla wszystkich uczestników rynku mechanizm kontroli. Dodatkowo, limity cenowe mogą pełnić istotną rolę edukacyjną, zwiększając świadomość nabywców odnośnie do realnych wartości nieruchomości i prowadząc do bardziej świadomych decyzji zakupowych.

Kontynuując rozważania na temat limitów cenowych, należy podkreślić kluczową rolę zróżnicowania regionalnego w ich ustalaniu. Efektywne limity muszą odzwierciedlać rzeczywistość lokalnych rynków nieruchomości, które znacząco różnią się między sobą w zależności od regionu kraju.

Ceny za metr kwadratowy w dużych aglomeracjach, takich jak Warszawa, Kraków czy Wrocław, są nieporównywalne z cenami w mniejszych miastach czy obszarach wiejskich. Dlatego też ustalenie jednolitego limitu dla całego kraju byłoby nieefektywne i mogłoby prowadzić do nierówności w dostępie do programu. Zamiast tego, limity powinny być kalkulowane na podstawie szczegółowych danych z poszczególnych regionów, a nawet dzielnic czy gmin.

Takie podejście pozwoliłoby na precyzyjne dostosowanie programu do lokalnych warunków, zapewniając jego skuteczność zarówno w wysokocenowych centrach dużych miast, jak i w mniej zamożnych regionach. Mogłoby to również stymulować rozwój rynku nieruchomości w obszarach, gdzie dotychczas był on mniej dynamiczny, przyczyniając się do bardziej zrównoważonego rozwoju regionalnego.

Dodatkowo, regionalne zróżnicowanie limitów cenowych mogłoby pomóc w przeciwdziałaniu niekontrolowanemu odpływowi ludności z mniejszych miejscowości do dużych miast, wspierając tym samym politykę zrównoważonego rozwoju terytorialnego. Elastyczne, dostosowane do realiów lokalnych limity mogłyby stać się skutecznym narzędziem nie tylko kontroli cen, ale także kształtowania pożądanych trendów demograficznych i urbanistycznych w skali całego kraju.

Coroczna waloryzacja limitów dochodowych

Jedną z kluczowych zmian jest wprowadzenie corocznej waloryzacji limitów dochodowych, uprawniających do zaciągnięcia kredytu hipotecznego w ramach programu. Oznacza to, że progi dochodowe będą dostosowywane do zmieniających się warunków rynkowych i ekonomicznych. Limity mają być ustalane corocznie, biorąc pod uwagę czynniki wpływające na zdolność kredytową, takie jak:

- standard powierzchniowy mieszkania zależny od wielkości gospodarstwa domowego,

- średnie ceny za 1 mkw. powierzchni użytkowej lokali mieszkalnych nabywanych z wykorzystaniem preferencyjnych kredytów,

- wysokość oprocentowania nowo udzielanych mieszkaniowych kredytów hipotecznych o stałej stopie procentowej.

Formuła określania limitów dochodów będzie oparta na zasadach stosowanych przez banki przy ocenie zdolności kredytowej. Limit dochodu dla gospodarstwa domowego o określonej liczbie osób zostanie ustalony jako równowartość dwóch miesięcznych rat annuitetowych spłaty kredytu hipotecznego spełniającego następujące warunki:

- 25-letni okres spłaty,

- oprocentowanie równe średniej z trzech ostatnich wskaźników średniej kwartalnej stopy procentowej powiększonej o 2,5 p.p.,

- kredyt udzielony w kwocie równej iloczynowi normatywnej powierzchni użytkowej mieszkania (25 mkw. + kolejne 25 mkw. na każdego członka gospodarstwa) i średniej ceny za 1 mkw. lokali mieszkalnych wg danych GUS.

Takie rozwiązanie uwzględnia realne możliwości finansowe gospodarstw domowych i dostosowuje wsparcie do zmieniającej się sytuacji na rynku nieruchomości. Jednak coroczna aktualizacja limitów może też powodować pewną niepewność wśród potencjalnych kredytobiorców co do ich faktycznej zdolności skorzystania z programu w dłuższej perspektywie.

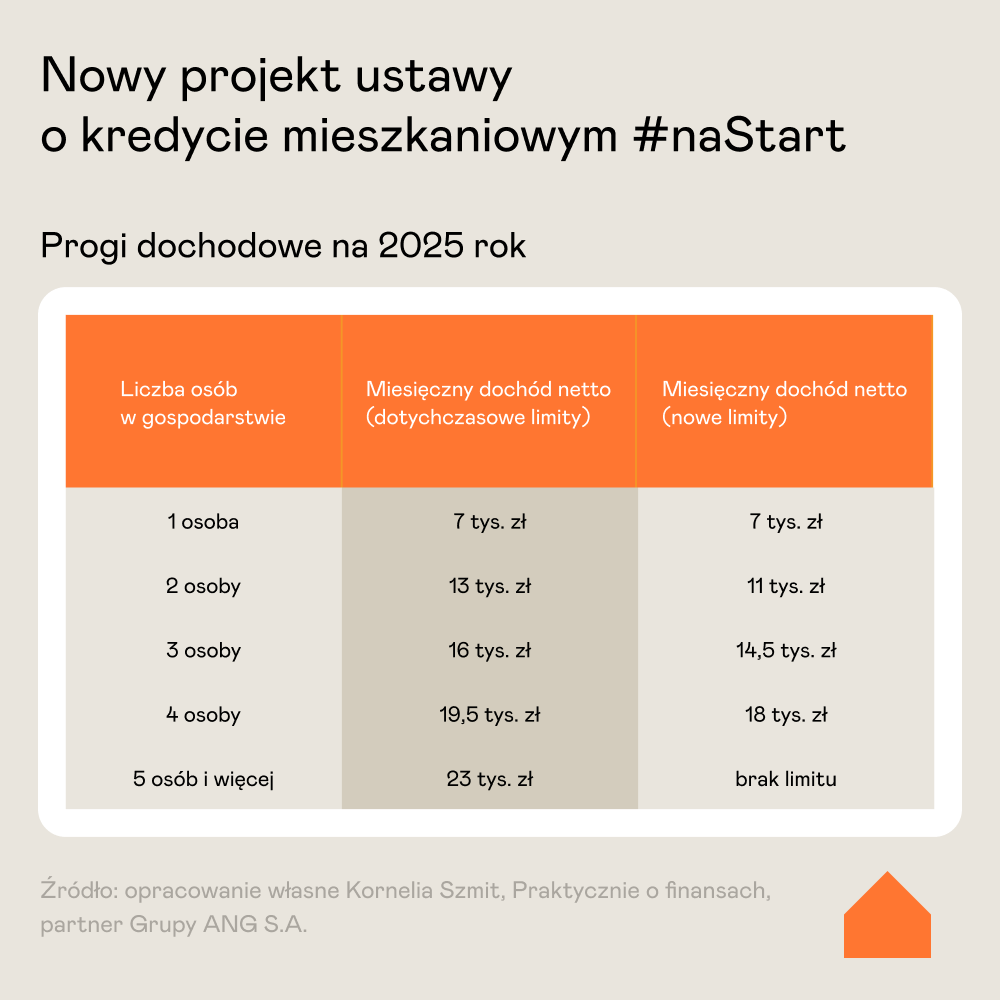

Obniżenie progów dochodowych na 2025 rok

W projekcie obniżono progi dochodowe uprawniające do uzyskania kredytu #naStart w pierwszym roku funkcjonowania programu (2025) w porównaniu do poprzedniej wersji. Nowe limity miesięcznych dochodów to:

- 11 000 zł dla 2-osobowego gospodarstwa domowego (poprzednio 13 000 zł),

- 14 500 zł dla 3-osobowego gospodarstwa domowego (poprzednio 16 000 zł),

- 18 000 zł dla 4-osobowego gospodarstwa domowego (poprzednio 19 500 zł).

Próg dla 5-osobowego gospodarstwa (23 000 zł) nie pojawia się w nowym projekcie. Obniżenie limitów w pierwszym roku ma na celu koncentrację wsparcia na gospodarstwach o niższych dochodach. Jest to krok w dobrym kierunku, ale może ograniczyć dostęp do programu części rodzin, zwłaszcza w dużych miastach, gdzie koszty życia są wyższe.

Kredytobiorcy przekraczający limity dochodowe mogą wciąż otrzymać kredyt z dopłatami, ale w zmniejszonej kwocie, według zasady „złotówka za złotówkę”. Rodziny z minimum trojgiem dzieci są zwolnione z limitów dochodowych.

Wprowadzenie minimalnego wskaźnika LTV 50%

Nowy projekt zakłada, że kredyt hipoteczny #naStart powinien być udzielany przy wskaźniku LtV (loan-to-value - stosunek kwoty kredytu do wartości nieruchomości) nie niższym niż 50%. Ma to ograniczyć przypadki, gdy wysokość dopłat do rat jest maksymalizowana, a sam kredyt finansuje stosunkowo niewielką część ceny mieszkania lub kosztów budowy domu.

To rozwiązanie może z jednej strony ukierunkować wsparcie na osoby faktycznie potrzebujące znaczącego finansowania, ale z drugiej – utrudnić skorzystanie z programu osobom dysponującym większym wkładem własnym, które chciałyby sfinansować pozostałą część zakupu tańszym kredytem. W przypadku osób będących na etapie rozpoczętych budów domów, które już zainwestowały część środków, jeśli dotychczasowe nakłady przekraczają 50% planowanych kosztów budowy, to uzyskanie kredytu #naStart na sfinansowanie pozostałej części może okazać się niemożliwe ze względu na wymóg minimalnego LtV.

Utrzymanie limitu wieku dla singli i wyjątki

Projekt utrzymuje ograniczenie wieku do 35 lat dla singli (osób prowadzących jednoosobowe gospodarstwo domowe) ubiegających się o kredyt #naStart. Limit ten nie dotyczy jednak przypadków:

- ubiegania się o kredyt konsumencki na zaspokojenie potrzeb mieszkaniowych w ramach społecznego budownictwa czynszowego lub spółdzielczego lokatorskiego prawa do lokalu,

- posiadania przez wnioskodawcę znacznego stopnia niepełnosprawności.

Utrzymanie ograniczenia wieku do 35 lat dla singli w programie #naStart budzi wątpliwości, mimo wprowadzonych wyjątków. Ogólne kryterium wieku może być postrzegane jako dyskryminujące. Nie uwzględnia ono współczesnych trendów społecznych, w tym rosnącej liczby osób świadomie wybierających życie w pojedynkę i opóźniających decyzje o zakupie pierwszego mieszkania. Co więcej, wprowadzanie takiego ograniczenia w ustawie wydaje się zbędne wobec istniejących procedur bankowych, które już uwzględniają czynniki socjodemograficzne w ocenie zdolności kredytowej. Istnieje ryzyko, że arbitralnie ustalony próg wiekowy może wykluczać osoby potrzebujące wsparcia w zakupie mieszkania, co stoi w sprzeczności z celami programu. Warto zatem rozważyć, czy usunięcie tego kryterium nie przyczyniłoby się do większej inkluzywności programu, lepiej odpowiadając na zróżnicowane potrzeby mieszkaniowe współczesnego społeczeństwa.

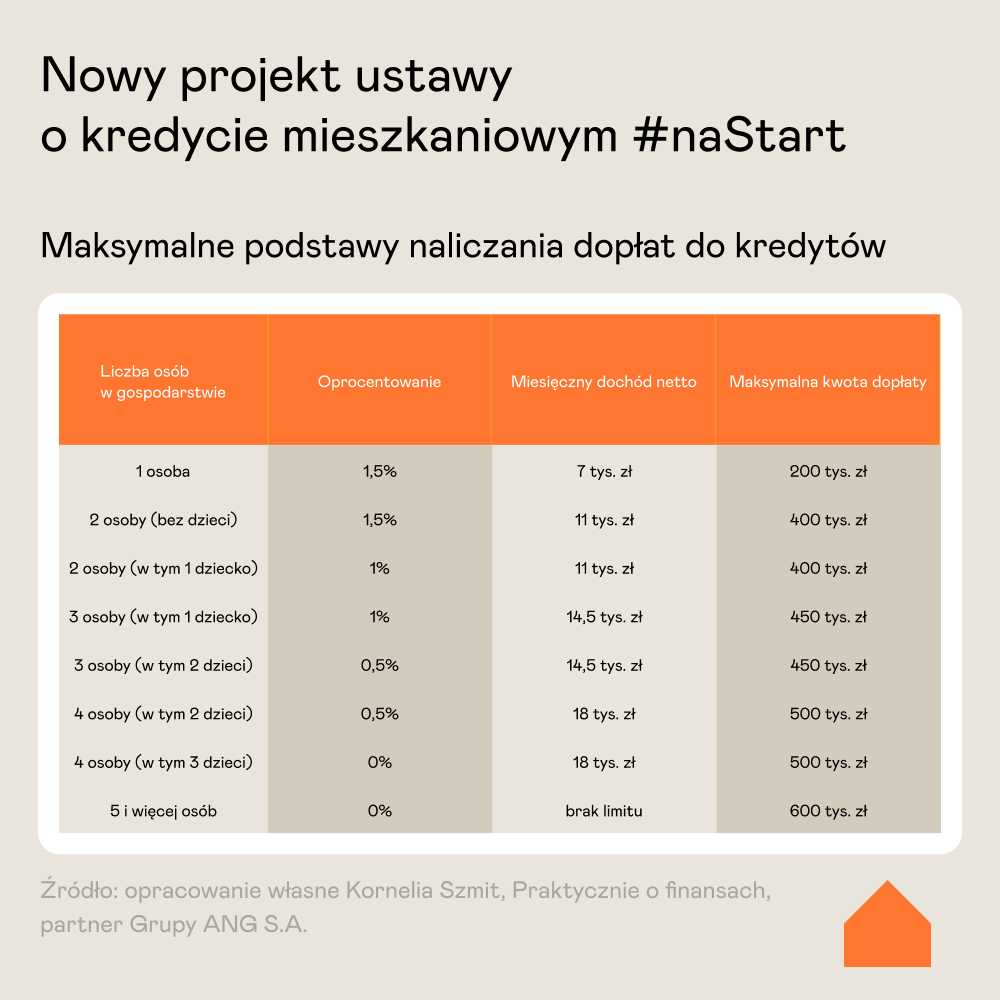

Limity kwot i stopy procentowe do obliczania dopłat

W nowym projekcie, poza obniżeniem progów dochodowych, zachowano maksymalne podstawy naliczania dopłat do kredytów na poziomach ustalonych w pierwszej wersji projektu ustawy.

Utrzymanie wyższych limitów i niższych stóp procentowych dla rodzin z dziećmi jest wyrazem priorytetu wsparcia rodzin wielodzietnych. Może to zachęcić część gospodarstw do powiększenia rodziny. Z drugiej strony, wysokie progi kwotowe (np. 600 tys. zł przy 5-osobowej rodzinie) mogą prowadzić do wzrostu cen nieruchomości w niektórych lokalizacjach.

Neutralność płciowa i doprecyzowanie definicji

W nowym projekcie zwrócono uwagę na kwestię neutralności płciowej. Sformułowanie „oboje” kredytobiorców zastąpiono określeniem „obaj”, tak aby nie sugerować konieczności różnej płci osób ubiegających się wspólnie o kredyt. To ważna zmiana w duchu równego traktowania par jednopłciowych. W dobie rosnącej świadomości społecznej i dążenia do eliminacji dyskryminacji, takie detale w przepisach mają istotne znaczenie symboliczne i praktyczne.

Doprecyzowano także, że w przypadku kredytów na zakup mieszkania na rynku wtórnym, możliwe będzie finansowanie kosztów remontu w ramach kategorii „wydatków na wykończenie”. To istotne rozszerzenie, gdyż wiele osób decydujących się na zakup używanego lokalu musi ponieść dodatkowe nakłady na jego odnowienie i modernizację. Możliwość wliczenia tych kosztów do kredytu zwiększa atrakcyjność programu i ułatwia przeprowadzenie niezbędnych prac remontowych.

Ponadto, zamiast odwoływać się do definicji dochodu z ustawy o świadczeniach rodzinnych, projekt bazuje na definicji z ustawy o pomocy społecznej. Ma to uprościć proces weryfikacji dochodów i lepiej odzwierciedlać realną sytuację finansową gospodarstw domowych. Definicja z ustawy o pomocy społecznej jest szersza i uwzględnia więcej źródeł dochodu, co pozwoli na bardziej adekwatną ocenę zdolności kredytowej wnioskodawców.

Co może spowodować nieprawidłowo skonstruowany program?

Poniżej przedstawiam uproszczoną analizę potencjalnych skutków programu kredyt mieszkaniowy #naStart:

1. Wzrost cen nieruchomości:

- Nagły skok cen mieszkań i materiałów budowlanych

- Nierównowaga między popytem a podażą w krótkim okresie

2. Zmiany w zachowaniach nabywców:

- Przyspieszenie decyzji zakupowych przez osoby spoza programu

- Zwiększona konkurencja na rynku, zwłaszcza w segmencie większych mieszkań

3. Zróżnicowany wpływ geograficzny:

- Silniejsze oddziaływanie na ceny w mniejszych miejscowościach

- Potencjalne przesunięcie popytu z dużych miast do mniejszych lokalizacji

4. Preferencje dla rodzin:

- Większy nacisk na przestronne mieszkania dla gospodarstw z dziećmi

- Możliwy wzrost cen nieruchomości o większych metrażach

5. Efekty ekonomiczne:

- Ryzyko przegrzania rynku nieruchomości

- Potencjalne trudności dla deweloperów w sprostaniu zwiększonemu popytowi

6. Długoterminowe konsekwencje:

- Możliwe problemy z dostępnością mieszkań dla osób niekwalifikujących się do programu

- Ryzyko tworzenia się bańki spekulacyjnej na rynku nieruchomości

7. Wpływ na sektor bankowy:

- Zwiększone zainteresowanie kredytami hipotecznymi

- Potencjalne zmiany w polityce kredytowej banków

8. Skutki społeczne:

- Pogłębienie nierówności między beneficjentami programu a pozostałymi nabywcami

- Możliwe zmiany w strukturze demograficznej niektórych obszarów

Podsumowując, nowy projekt ustawy o kredycie mieszkaniowym #naStart wprowadza zmiany mające na celu lepsze adresowanie wsparcia do potrzebujących gospodarstw domowych. Coroczna waloryzacja limitów dochodowych i obniżenie progów na 2025 rok, to kroki w dobrym kierunku. Jednak niektóre rozwiązania, jak ograniczenie wieku dla jednoosobowych gospodarstw, mogą wykluczać część potencjalnych beneficjentów. Ostateczny wpływ programu na rynek nieruchomości i dostępność mieszkań zależeć będzie od wielu czynników, w tym ogólnej sytuacji gospodarczej i popytu kreowanego przez inne grupy nabywców.

Ważne, by obok instrumentów wsparcia popytu, skupić się również na działaniach zwiększających podaż mieszkań, w tym w segmencie najmu. Sam kredyt #naStart, choć istotny, nie rozwiąże wszystkich bolączek polskiego rynku mieszkaniowego. Potrzebne jest całościowe i długofalowe podejście do polityki mieszkaniowej państwa.

I jeszcze kilka uwag, o których wiele osób zapomina...

Nowy projekt ustawy o kredycie mieszkaniowym #naStart budzi duże zainteresowanie wśród osób planujących zakup własnego M. Zapowiadane zmiany, takie jak wyższe dopłaty dla rodzin z dziećmi, coroczna aktualizacja limitów dochodowych czy rozszerzenie finansowania o koszty remontu, brzmią obiecująco. Jednak należy pamiętać, że mamy do czynienia dopiero z projektem, który może ulec istotnym modyfikacjom w toku prac legislacyjnych.

Dlatego też potencjalni kredytobiorcy powinni być bardzo ostrożni w podejmowaniu wiążących decyzji i zobowiązań finansowych na podstawie zapowiedzi medialnych czy treści projektu. Przedwczesne podpisywanie umów przedwstępnych czy rezerwacyjnych na zakup mieszkania, licząc na skorzystanie z programu #naStart, obarczone jest dużym ryzykiem. Ostateczny kształt ustawy może się różnić od obecnie proponowanych rozwiązań, a niektóre zapisy mogą zostać zaostrzone lub złagodzone.

Także osoby planujące budowę domu z myślą o sfinansowaniu jej kredytem #naStart powinny wstrzymać się z kolejnymi etapami inwestycji do czasu opublikowania ustawy w Dzienniku Ustaw. Rozpoczynanie kosztownych prac w oparciu o nieostateczne przepisy może prowadzić do kłopotów finansowych, gdyby ostateczne warunki programu okazały się mniej korzystne niż zakładano.

Rozsądek nakazuje zaczekać na sfinalizowanie procesu legislacyjnego i oficjalne wejście w życie ustawy. Dopiero znając wiążące, prawnie ustanowione zasady programu, będzie można świadomie ocenić swoją sytuację i możliwości skorzystania z kredytu #naStart. Cierpliwość i rozwaga w tak istotnych decyzjach jak zakup mieszkania czy budowa domu z pewnością się opłacą i pozwolą uniknąć potencjalnych rozczarowań czy problemów.

Rozsądek nakazuje zaczekać na sfinalizowanie procesu legislacyjnego i oficjalne wejście w życie ustawy.

Warto śledzić dalsze prace nad projektem i jego ewolucję, ale jednocześnie zachować zdrowy dystans i nie ulegać presji czy pokusie pochopnych działań. Mądry kredytobiorca to świadomy kredytobiorca, który podejmuje decyzje w oparciu o stabilne, ostateczne reguły, a nie medialny szum czy przedwczesne zapowiedzi. Program Kredyt #naStart zapowiada się interesująco, o ile włączone zostaną wszystkie bezpieczniki zgodnie z zaleceniami, ale dopiero jego ostateczna, prawnie obowiązująca wersja będzie miarodajna.