Sytuacja na rynku kredytowym w dobie pandemii znacząco się pogorszyła. Zmiana warunków, pogorszenie się sytuacji materialnej i finansowej klientów, rosnąca presja inflacyjna – wszystko to sprawia, że dziś o kredyt jest coraz trudniej. Do tego jeszcze większą uwagę zwrócić należy na analizę indywidualnych warunków, kiedy planujemy zakup nieruchomości. Jak zatem pandemia wpłynęła na nasze możliwości zakupowe oraz na ile metrów kwadratowych może sobie pozwolić przeciętna polska rodzina?

Rynek kredytów mieszkaniowych wystawiony został na ciężką próbę. Mimo że liczba zapytań o kredyty mieszkaniowe nieco się zwiększyła, warunki dla kredytobiorców wciąż są trudne. Według ostatniego odczytu BIK Indeksu – Popytu na Kredyty Mieszkaniowe we wrześniu 2020 r, w przeliczeniu na dzień roboczy, banki i SKOK-i przesłały do BIK zapytania o kredyty mieszkaniowe na kwotę wyższą o 5,4% w porównaniu z wrześniem 2019 r. (37,7 tys. klientów w porównaniu do 35,8 tys. rok wcześniej).

– Potwierdza się więc zapoczątkowana w czerwcu, lipcu i sierpniu odbudowa popytu (ujęcie wartościowe) na rynku kredytów mieszkaniowych. Otwartym pozostaje pytanie, na jak długo. Wprawdzie nie ma przesłanek, by powtórzyła się sytuacja z pierwszych miesięcy pandemii i lockdownu, jednak trwa okres społecznego dystansowania, utrzymuje się niepewność dotycząca fali zachorowań i związanych z nią obostrzeń. Wszystkie te czynniki wydłużają czas recesji, wpływają na wolniejsze ożywienie, co może ponownie przynieść ujemne odczyty Indeksu w kolejnych miesiącach – analizuje prof. Waldemar Rogowski, Główny Analityk Biura Informacji Kredytowej.

Wiele pytań dotyczy też polityki kredytowej przyjętej przez banki. Według przeprowadzonego przez NBP badania w II kwartale 2020 r. większość ankietowanych instytucji zaostrzyła kryteria udzielania kredytów mieszkaniowych, w tym 2/3 respondentów wskazało na zaostrzenie o znacznej skali. Banki podeszły również bardziej rygorystycznie do niektórych warunków udzielania kredytów, m.in. podniosły marżę kredytową i marżę dla kredytów obarczonych wyższym ryzykiem oraz wymagania co do zabezpieczenia i udziału własnego kredytobiorców (odpowiednio - 67%, - 45%, - 30% i - 66%). Banki wskazały również na zwiększenie restrykcyjności systemów wyznaczania zdolności kredytowej i zmniejszenie maksymalnej kwoty kredytu. Niebawem opublikowany zostanie raport za III kwartał, który może wskazywać na utrzymanie się tego trendu.

Wszystko to jest oczywiście efektem pogorszenia się prognoz sytuacji gospodarczej w kraju i na rynku mieszkaniowym oraz jakości portfela kredytów mieszkaniowych, ale też decyzji NBP w zakresie polityki pieniężnej. I choć niektóre banki starają się podchodzić maksymalnie elastycznie, sytuacja z punktu widzenia kredytobiorców wciąż jest bardzo trudna.

– Kredyty hipoteczne, mimo ostatnich zmian w części banków, nadal są trudniej dostępne niż przed początkiem pandemii. Większość kredytodawców podniosła wymagania dotyczące wkładu własnego – 20-procentowa wpłata to minimum pozwalające realnie myśleć o uzyskaniu finansowania. Banki bardziej konserwatywnie podchodzą również do oceny zdolności kredytowej. Spadek stóp procentowych i co za tym idzie – rat zobowiązań, nie przełożył się na mocny wzrost kwot dostępnego kredytu – mówi Michał Kisiel, analityk portalu bankier.pl.

– Warto także odnotować, że banki podnosiły w ostatnich miesiącach marże. Podwyżki były stopniowe, ale objęły większość podmiotów na rynku. Spadek oprocentowania nowych kredytów „zamaskował” zmiany w cennikach – raty porównywalnego kredytu hipotecznego są dziś sporo niższe niż jeszcze w marcu – dodaje Michał Kisiel.

Kwestie złożoności określania zdolności kredytowej przez banki oraz zaostrzenia warunków udzielania kredytów podkreśla także Marcin Błażejczyk, analityk ANG Spółdzielni, jednej z największych w kraju firm pośrednictwa finansowego:

– W dzisiejszej niepewnej sytuacji na rynku banki bardziej wnikliwie niż dotychczas przyglądają się dochodom klientów i źródłom ich pochodzenia. Nawet przy umowie o pracę na czas nieokreślony nie ma gwarancji, że wszystkie składniki naszego wynagrodzenia bank przyjmie do liczenia zdolności kredytowej. Przykładowo, klient posiadający wynagrodzenie podstawowe i premie czy prowizje wyższe kilkukrotnie od wynagrodzenia zasadniczego powinien mieć tego świadomość. Weryfikowana tu jest przede wszystkim ich stabilność, często 12 miesięcy wstecz. Czasem po prostu proceduralnie analitycy korygują zmienne składniki wynagrodzenia w dół od 25% do nawet 75%. Tak więc zarabiając 3000 zł netto podstawy i 5000 zł premii, do zdolności kredytowej może być przyjęte tylko 4250 zł zamiast oczekiwanych 8000 zł, co drastycznie zmienia posiadaną zdolność kredytową.

Obecna sytuacja na rynku i działania banków nie sprzyjają kredytobiorcom, jednak chętnych na zakup nieruchomości wciąż nie brakuje. Trudno też przewidzieć, jak dalej będzie się kształtować rynek nieruchomości, dlatego zanim podejmie się decyzję o kredycie, warto się wcześniej zorientować, na co nas stać. Dokładna analiza i kalkulacja własnych możliwości finansowych pozwolą kredytobiorcy odpowiednio się przygotować.

Poniższe przykłady osób o różnych profilach i znajdujących się w różnych sytuacjach życiowych pokazują, na jaki poziom zaangażowania finansowego mogą sobie pozwolić, jak wysoki kredyt uzyskają i ile będzie wynosić miesięczna kwota dodatkowego zobowiązania, aby były bezpieczne dla nich i nie spowodowały wyrwy w budżecie domowym.

Przypadek 1: trzyosobowa rodzina (dziecko w wieku przedszkolnym)

- zatrudnienie i wynagrodzenie: 7000 zł na rękę – umowa na czas nieokreślony

- współmałżonek: 3000 zł na rękę – umowa na czas nieokreślony

- 1 dziecko (3 osoby w gospodarstwie domowym)

- 90 000 zł wkładu własnego

- 4000 zł stałych wydatków miesięcznych

- okres kredytowania – 30 lat

Źródło: Nieruchomosci-online.pl

Źródło: Nieruchomosci-online.pl

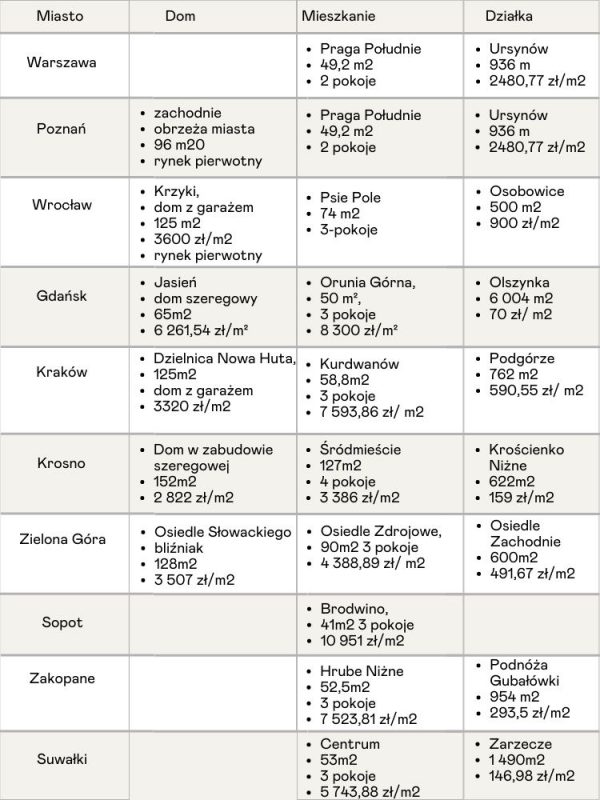

Na zakup jakiej nieruchomości może pozwolić sobie 3-osobowa rodzina, która dysponuje kwotą 450 000 złotych?

Z obliczeń dokonanych przez kalkulator stworzony przez Nieruchomosci-online.pl oraz ANG Spółdzielnię na podstawie powyższych parametrów trzyosobowa rodzina będzie dysponować mniej więcej 450 000 złotych (360 000 zł kredytu + 90 000 zł wkładu własnego). Wysokość miesięcznej raty kredytu wyniesie 1677 złotych przy 30-letnim okresie kredytowania.

Przypadek 2: dwuosobowa rodzina bez dzieci

- zatrudnienie i wynagrodzenie: 4000 zł na rękę – umowa na czas nieokreślony

- współmałżonek: 4000 zł na rękę – umowa na czas nieokreślony

- 2 osoby w gospodarstwie domowym

- 600 zł raty kredytu

- 4000 zł stałych wydatków miesięcznych

- 50 000 zł wkładu własnego

- okres kredytowania – 29 lat

Źródło: Nieruchomosci-online.pl

Źródło: Nieruchomosci-online.pl

W tym przypadku całkowita kwota, jaką będzie mogło przeznaczyć małżeństwo na zakup nieruchomości to w sumie 250 000 złotych (200 000 kredytu + 50 000 wkładu własnego). Przy 29-letnim okresie kredytowania będzie to oznaczało ratę w wysokości ok. 949 złotych.

Przykład 3: Kobieta prowadząca jednoosobową działalność gospodarczą

- dochód: 5000 zł na rękę – działalność gospodarcza

- singielka

- 2000 zł stałych wydatków miesięcznych

- 20 000 zł wkładu własnego

- okres kredytowania – 30 lat

Źródło: Nieruchomosci-online.pl

Źródło: Nieruchomosci-online.pl

Analiza kalkulatora pozwoliła wyliczyć, że ubiegająca się o kredyt samozatrudniona młoda kobieta będzie mogła pozwolić sobie na zakup nieruchomości o maksymalnej wartości 100 000 złotych. Przy 30-letni okresie kredytowania będzie to oznaczało konieczność opłacania miesięcznej raty w wysokości jedynie 373 złotych.

Skorzystaj z Odpowiedzialnego kalkulatora

Powyższe przykłady pokazują, jak różna może być sytuacja każdej z osób czy całego gospodarstwa domowego w kontekście planów i możliwości dotyczących zakupu nieruchomości. Trudniej o kredyt będzie osobie, która jest singlem, a także osobie prowadzącej własną działalność gospodarczą. W ich przypadku spłata kredytu może być zagrożona (utrata zdrowia, upadek firmy), dlatego banki przychylniej patrzą na gospodarstwa domowe, w których dwie osoby pracują w oparciu o umowy na czas nieokreślony.