Odmowa przyznania kredytu hipotecznego przez bank to sytuacja, która może przytrafić się każdemu. Negatywna decyzja instytucji finansowej jest zwykle sporym zaskoczeniem i rozczarowaniem, szczególnie jeśli wiązałeś z tym nadzieje na własne mieszkanie. Jednak nie oznacza to końca marzeń o swoim M. Przedstawiam, co możesz zrobić krok po kroku w przypadku odmownej decyzji kredytowej i jakie masz alternatywy.

Z tego artykułu dowiesz się:

-

Jakie są najczęstsze powody odmowy kredytu hipotecznego

-

Jak wygląda typowy proces ubiegania się o kredyt hipoteczny

-

Co zrobić, gdy bank odrzuci wniosek o kredyt hipoteczny?

-

Co z umową przedwstępną i rezerwacyjną w przypadku odmowy kredytu?

Zanim złożysz wniosek o kredyt hipoteczny, warto przygotować się do tego procesu. Przede wszystkim, dokładnie przeanalizuj swoją sytuację finansową. Oblicz swoje dochody, wydatki, oszczędności i istniejące zobowiązania. Zastanów się, jaką kwotę kredytu hipotecznego realnie potrzebujesz i na jaki okres. Pamiętaj, że im wyższy wkład własny, tym lepiej – minimum to zwykle 10-20% wartości nieruchomości. Sprawdź swoją historię kredytową w BIK – jeśli masz tam jakieś negatywne wpisy, postaraj się je wyjaśnić lub uregulować przed złożeniem wniosku.

Składając wniosek o kredyt hipoteczny, musisz liczyć się z tym, że bank dokładnie prześwietli Twoją sytuację finansową, aby ocenić ryzyko transakcji. Kluczowe czynniki brane pod uwagę przez kredytodawców to:

- historia kredytowa,

- dochody,

- wydatki i zobowiązania,

- wkład własny,

- wartość nieruchomości stanowiącej zabezpieczenie,

- czynniki behawioralne,

- czynniki socjodemograficzne,

- scoring BIK.

Na podstawie tych danych bank ocenia Twoją zdolność kredytową, czyli maksymalną kwotę kredytu hipotecznego, którą jesteś w stanie spłacać w określonym czasie bez nadmiernego ryzyka.

Sprawdź, jaką masz zdolność kredytową

| Ciekawostka: Według danych BIK, w 2020 roku banki odrzuciły około 40% wniosków o kredyt hipoteczny. Najczęstsze powody odmowy to zbyt niskie dochody (33%), negatywna historia kredytowa (23%) i zbyt wysokie zobowiązania (19%). Warto mieć to na uwadze i odpowiednio się przygotować przed aplikacją. |

Powodów odmownej decyzji w przypadku kredytu hipotecznego może być wiele.

Najczęstsze powody odmowy kredytu hipotecznego

- Niespełnienie warunków formalnych – np. bycie w nieodpowiednim wieku, niedokładne wypełnienie formularza wniosku, niedostarczenie wymaganych dokumentów (np. zaświadczenia o zarobkach), brak wkładu własnego w wymaganej wysokości.

- Niska zdolność kredytowa – brak zdolności kredytowej to przede wszystkim sytuacja, gdy klient ma zbyt niskie dochody lub za wysokie zobowiązania, by mieć finansowe możliwości do terminowego spłacania kredytu.

- Brak stałego zatrudnienia – np. praca na podstawie krótkoterminowych umów o dzieło lub zlecenia w zasadzie wyklucza szanse na uzyskanie kredytu hipotecznego.

- Liczne zobowiązania pozabankowe (ale i bankowe) – mogą wpłynąć na negatywną decyzję w banku w szczególności, gdy są zaciągane zbyt często i spłacane nieterminowo, ponieważ może to świadczyć o spirali zadłużenia i problemach finansowych klienta.

- Zła historia kredytowa – odmowa udzielenia kredytu często wynika z opóźnień w spłacie innych kredytów i pożyczek, jakie widnieją w Biurze Informacji Kredytowej, w szczególności przeszkodą w uzyskaniu finansowania są zaległości objęte postępowaniem windykacyjnym i długi komornicze.

- Figurowanie w rejestrze dłużników – np. w KRD, InfoMonitor.

- Niski scoring BIK – jest to ocena punktowa kredytobiorcy wystawiana wg modelu matematycznego przez BIK – jeśli jej wartość jest poniżej 80, istnieje duże ryzyko odmowy udzielenia kredytu.

- Zbyt wysokie ryzyko transakcji – niekorzystne zabezpieczenie, zadłużona lub przeszacowana nieruchomość.

- Przekroczenie maksymalnego wieku kredytowania (zwykle 70-80 lat przy spłacie ostatniej raty).

Zgodnie z prawem bank ma obowiązek poinformowania klienta o przyczynach odmowy kredytu hipotecznego. Uzasadnienie powinno być przekazane pisemnie i zawierać konkretne powody odrzucenia wniosku. Pozwoli Ci to ocenić, czy decyzja była słuszna oraz da podstawy do ewentualnej reklamacji lub poprawy konkretnych elementów przed ponowną aplikacją. Jeśli uważasz, że odmowa była nieuzasadniona, możesz złożyć reklamację w banku, a w dalszej kolejności skargę do Rzecznika Finansowego.

Typowy proces ubiegania się o kredyt hipoteczny

Wygląda on następująco:

- Wybór oferty, porównanie

- Kompletowanie wymaganych dokumentów

- Złożenie wniosku w wybranym banku lub u pośrednika

- Ocena zdolności kredytowej i ryzyka przez bank – tu następują: ocena zdolności, wycena nieruchomości, ocena prawna (co do zasady do 21 dni roboczych, przy czym zaznaczyć trzeba, że te 21 dni liczymy od daty kompletnego wniosku, czyli również wpływu operatu)

- Decyzja banku:

a) pozytywna – przejście do kroku 6

b) negatywna – analiza przyczyn, działania zaradcze - Podpisanie umowy kredytowej

- Ustanowienie prawnych zabezpieczeń (akt notarialny, wpis w KW)

- Uruchomienie kredytu i wypłata środków (bank ma zazwyczaj 5 dni roboczych na uruchomienie, pamiętaj by w akcie zapisać dłuższy czas, jako „do x dni”.

W razie odmowy, warto na spokojnie przeanalizować jej powody i potraktować je jako wskazówkę do działania. Nie należy się zrażać, tylko wyciągnąć konstruktywne wnioski i popracować nad swoim profilem kredytowym.

Co zrobić, gdy bank odrzuci wniosek o kredyt hipoteczny?

1. Nie aplikuj od razu w innym banku

Każde zapytanie kredytowe obniża Twój scoring, więc lepiej zaczekać, by poznać powód odmowy – odmowa nie musi oznaczać problemu po naszej stronie, to równie dobrze może być wynik nieakceptowanej nieruchomości ze względu na jej metraż lub położenie.

2. Przeanalizuj powody odmowy i wprowadź działania naprawcze:

- Popraw historię kredytową, spłacając terminowo obecne zobowiązania, wyjaśnij ewentualne wpisy windykacyjne.

- Zwiększ dochody – rozważ zmianę pracy na lepiej płatną, poproś o podwyżkę, poszukaj dodatkowego źródła dochodu.

- Obniż koszty stałe i wydatki, zrezygnuj z niepotrzebnych zobowiązań, spłać część kredytów i pożyczek.

- Zwiększ wkład własny – poproś o wsparcie rodzinę, sprzedaj niepotrzebne rzeczy, odłóż więcej z pensji.

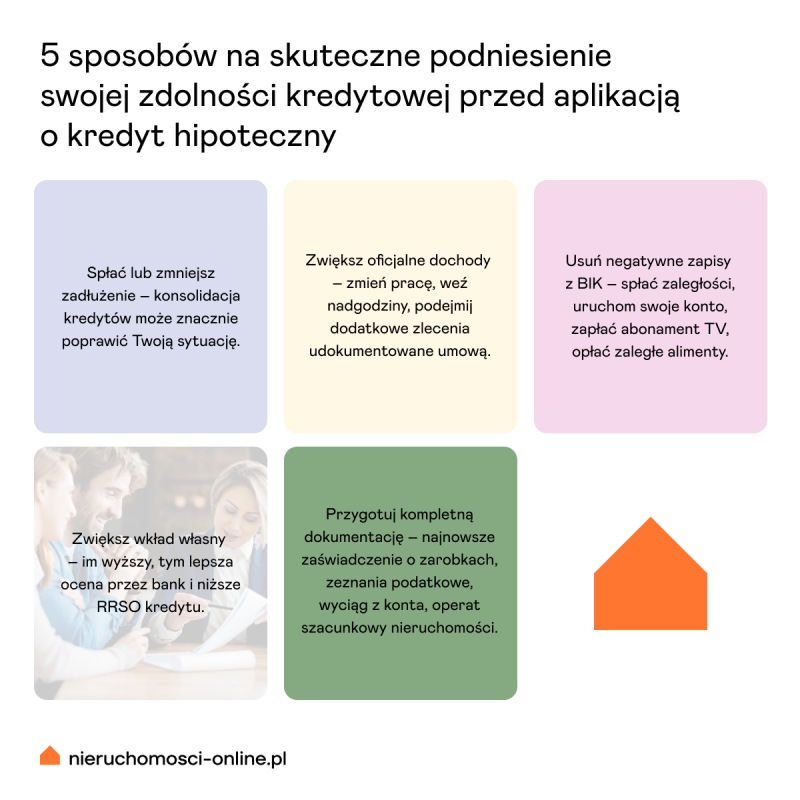

3. Jeśli podstawową przyczyną odmowy był brak zdolności kredytowej, musisz podjąć próbę jej zwiększenia

Oprócz zwiększania dochodów i zmniejszania zobowiązań, warto rozważyć wnioskowanie o kredyt konsolidacyjny, który pomoże uporać się ze zbyt dużym zadłużeniem. Takie działania wymagają czasu, jednak warto je podjąć, by przy kolejnym wnioskowaniu o kredyt mieć większe szanse na pozytywną decyzję.

4. Rozważ alternatywne formy finansowania

- Pożyczka od rodziny – ustal jasne zasady spłaty, najlepiej spisane notarialnie – np. w przypadku potrzeby zwiększenia wkładu własnego ze względu na wysokie ryzyko transakcji, czy niewystarczającej zdolności

- Wynajem z opcją dojścia do własności – część czynszu przeznaczana jest na wykup mieszkania po kilku-kilkunastu latach.

- Rządowe programy wsparcia – np. Mieszkanie bez Wkładu Własnego, czyli gwarancja wkładu w zamian za częściowe odstąpienie własności państwu.

- Leasing nieruchomości – forma wynajmu z opcją wykupu, popularna wśród przedsiębiorców.

- Zamiana mieszkań z dopłatą – przeprowadzka do mniejszego M i otrzymanie różnicy w gotówce.

5. Jeśli poprawiłeś swoją sytuację, spróbuj z wnioskiem po 2-3 miesiącach

(Orientacyjnie, ponieważ karencja w ponownym złożeniu wniosku w każdym z banków wygląda inaczej) w tym samym banku lub aplikuj od razu w innym z lepszymi parametrami (wyższy wkład, dłuższy okres, ubezpieczenie).

Przy ponownym wnioskowaniu o kredyt hipoteczny unikaj błędów, które często popełniają kredytobiorcy:

- Nie ukrywaj dodatkowych źródeł dochodu ani zobowiązań przed bankiem, bądź transparentny.

- Upewnij się czy nieruchomość nie jest obciążona dodatkowymi hipotekami lub służebnościami.

- Nie staraj się o zbyt wygórowaną kwotę „na wyrost" – lepiej wnioskuj o realną kwotę z rezerwą kilku-kilkunastu procent.

- Nie aplikuj do wielu banków w tym samym czasie – mnóstwo zapytań może skutkować pętlą odrzuceń. Warto skorzystać z usług dobrego pośrednika kredytowego, który zna procedury i wie, do których banków złożyć wniosek, aby uniknąć niepotrzebnego „korkowania” procesu. Doświadczony ekspert pomoże także wybrać najkorzystniejszą ofertę, dopasowaną do Twojej sytuacji finansowej i potrzeb. Dzięki temu zwiększysz swoje szanse na pozytywną decyzję kredytową i zaoszczędzisz czas oraz nerwy. Pamiętaj jednak, aby wybierać pośredników, którzy działają legalnie i nie pobierają dodatkowych opłat przed uzyskaniem kredytu.

Odmowa kredytu a umowa przedwstępna i rezerwacyjna

| Ważne! Wpłacony zadatek przy umowach przedwstępnych i rezerwacyjnych to ważny aspekt, o którym należy pamiętać przy ubieganiu się o kredyt hipoteczny. Odpowiednio sformułowane zapisy umowne mogą zabezpieczyć Twoje interesy i ułatwić proces finansowania. |

W przypadku umów przedwstępnych na rynku wtórnym, warto zadbać o klauzulę dotyczącą zwrotu zadatku w sytuacji, gdy nie uda Ci się uzyskać kredytu. Możesz to zrobić, warunkując zwrot wpłaconej kwoty po przedstawieniu np. dwóch odmownych decyzji kredytowych z różnych banków w określonym terminie (np. 30 dni). Taki zapis daje Ci pewność, że w razie problemów z uzyskaniem finansowania, odzyskasz zadatek bez większych komplikacji.

Pamiętaj, że umowa przedwstępna powinna zabezpieczać Cię na „złe czasy”, czyli sytuacje, gdy coś idzie niezgodnie z planem. Oprócz kwestii zadatku, warto zadbać też o inne aspekty, takie jak:

- Dokładne określenie stanu prawnego i technicznego nieruchomości

- Termin i warunki zawarcia umowy przyrzeczonej (ostatecznej)

- Konsekwencje niewywiązania się stron z umowy

- Sposób rozstrzygania ewentualnych sporów

W przypadku umów z deweloperem ważne jest odpowiednie rozróżnienie między umową rezerwacyjną a przedwstępną (deweloperską, która dotyczy budynków w budowie). Dopóki nie masz pewności co do uzyskania kredytu, nie podpisuj umowy przedwstępnej w formie aktu (budynek w budowie), która często wiąże się z wpłatą znacznej części ceny nieruchomości i utrudnia jej rozwiązanie. W takiej sytuacji lepszym rozwiązaniem jest zawarcie umowy rezerwacyjnej z niewielką zaliczką (np. 1% ceny).

Umowa rezerwacyjna daje Ci prawo do pierwszeństwa zakupu danego mieszkania lub domu przez określony czas, bez konieczności angażowania dużych środków. W tym czasie możesz spokojnie ubiegać się o kredyt hipoteczny. Jeśli finansowanie zostanie przyznane, przechodzisz do umowy przedwstępnej lub od razu do właściwej umowy deweloperskiej (kwestia harmonogramu budowy). W razie problemów z uzyskaniem kredytu, odstępujesz od umowy rezerwacyjnej, a wpłacona zaliczka jest zwracana (pomniejszona ewentualnie o niewielką opłatę manipulacyjną – i tu opłata pozostanie u dewelopera w zależności od daty uzyskania pozwolenia na budowę, ponieważ nowe przepisy zobowiązują do zwrotu całości kwoty wpłaconej przy umowie rezerwacyjnej).

Dzięki takiemu podejściu minimalizujesz ryzyko utraty znacznych środków w przypadku odmowy kredytu przez bank. Jednocześnie rezerwujesz wybraną nieruchomość, zyskując czas na spokojne przeprocesowanie wniosku kredytowego.

Sprawdź, jaką masz zdolność kredytową

Pamiętaj, że odmowa kredytu hipotecznego w jednym banku nie zamyka drogi w innych. Każda instytucja inaczej ocenia ryzyko. Porównaj oferty, wybierz tę „szytą na miarę”. Jeśli problem tkwi w dochodach i mnogości kredytów, popracuj najpierw nad tym. Nie aplikuj bezmyślnie do wielu banków na raz, to tylko pogorszy Twój scoring. Przygotuj się rzetelnie, wyjaśnij wątpliwości, negocjuj warunki.

Nie traktuj odmowy kredytu jako życiowej klęski. Są inne wyjścia i sposoby realizacji marzeń o własnym M! Przeanalizuj finanse, popraw zdolność, porównaj oferty banków. Szukaj alternatyw: rządowych dopłat, wynajmu z opcją wykupu, pożyczki od rodziny. Pamiętaj, kredyt hipoteczny to często jedyna, ale nie zawsze najlepsza droga do własnego mieszkania. Czasem warto odłożyć to marzenie w czasie, podzielić na etapy, by zrealizować je bezpieczniej.

| Ciekawa alternatywa: Coraz popularniejsze staje się też kupowanie nieruchomości zagranicą, np. w Hiszpanii, Portugalii czy Chorwacji. Ceny są tam często niższe niż w Polsce, a procedury kredytowe łatwiejsze. Dodatkowo zyskujesz miejsce na wakacje lub pod wynajem. Warto rozważyć i tę opcję! |

Przygotowanie, rozwaga i świadomość konsekwencji to klucz do bezpiecznego finansowania i realizacji marzenia o własnym mieszkaniu. Nie daj się odmowie kredytu hipotecznego!