fot.: Maik Kleinert / pexels.com

Podatki w pośrednictwie to temat bardzo szeroki. W tym artykule opisuję kluczowe kwestie podatkowe, których zrozumienie może zapewnić pośrednikowi legalne oszczędności.

Oczywiście, trzeba wziąć pod uwagę, że liczba różnych przypadków jest praktycznie nieograniczona, każdy z nich trzeba analizować indywidualnie i optymalizacja podatkowa może wymagać innego podejścia. Dodatkowo, polskie przepisy podatkowe, w połączeniu z interpretacjami, wyrokami sądów i codzienną praktyką organów, są skomplikowane i niejasne (sytuację znacząco pogorszyło wprowadzenie Polskiego Ładu i jego kolejne modyfikacje), a dodatkowo, niestety, bardzo szybko się zmieniają, nie tylko na poziomie literalnego ich brzmienia, ale także na poziomie ich interpretacji przez organy podatkowe i sądy administracyjne.

W tym artykule postaram się opisać kwestie kluczowe, zastrzegając jednak, że nie pokryją one z pewnością wszystkich przypadków, które mogą wydarzyć się w biznesie dobrego pośrednika.

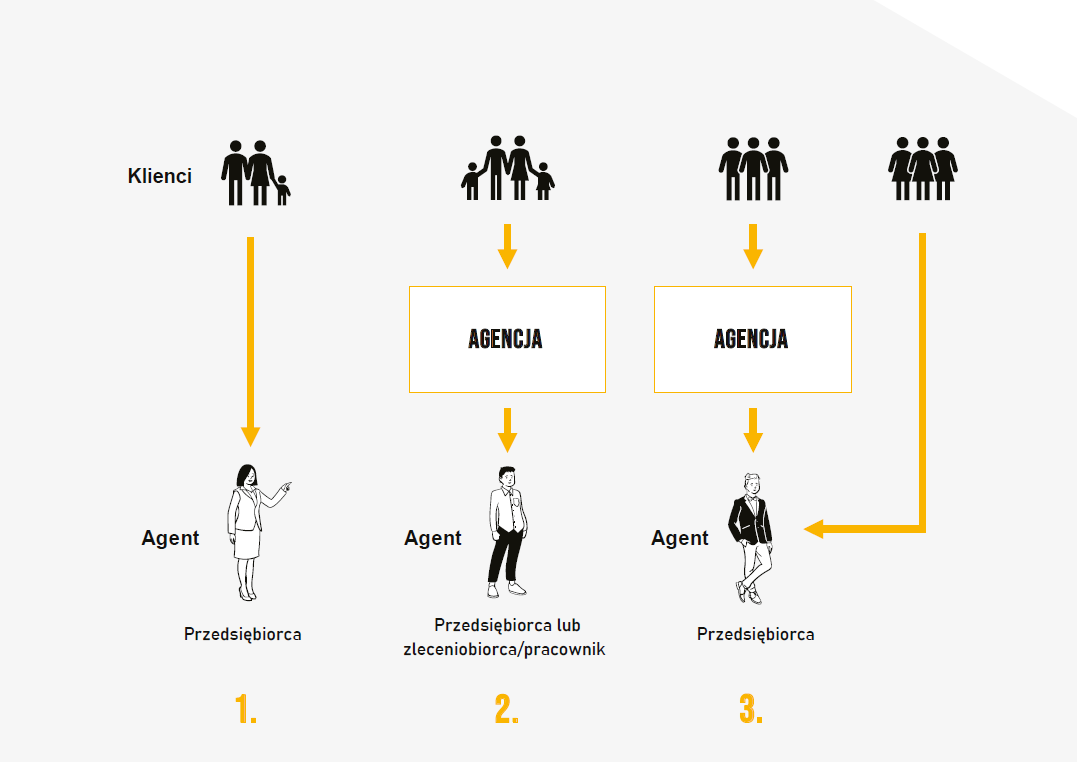

Modele pracy pośrednika

W pierwszym kroku zdefiniujmy sobie, z punktu widzenia podatkowego, trzy sposoby współpracy pośrednika i agencji:

- Pośrednik (agent freelancer) działa samodzielnie i uzyskuje przychody z prowizji bezpośrednio od klientów końcowych. W takim przypadku pośrednik powinien być przedsiębiorcą.

- Pośrednik współpracuje z agencją i uzyskuje przychody od agencji, która z kolei uzyskuje przychody bezpośrednio od klientów końcowych. W tym przypadku agent może być przedsiębiorcą (współpraca b2b) lub zleceniobiorcą czy pracownikiem agencji.

- Pośrednik współpracuje z agencją i uzyskuje przychody od agencji, ale równolegle uzyskuje także przychody bezpośrednio od klientów końcowych (ten przypadek to połączenie pierwszych dwóch). W tym przypadku agent powinien być przedsiębiorcą.

Według mojej wiedzy, czasami zdarza się także czwarty sposób współpracy, w którym agent uzyskuje przychody bezpośrednio od klientów końcowych i „oddaje” ich część agencji, z którą współpracuje.

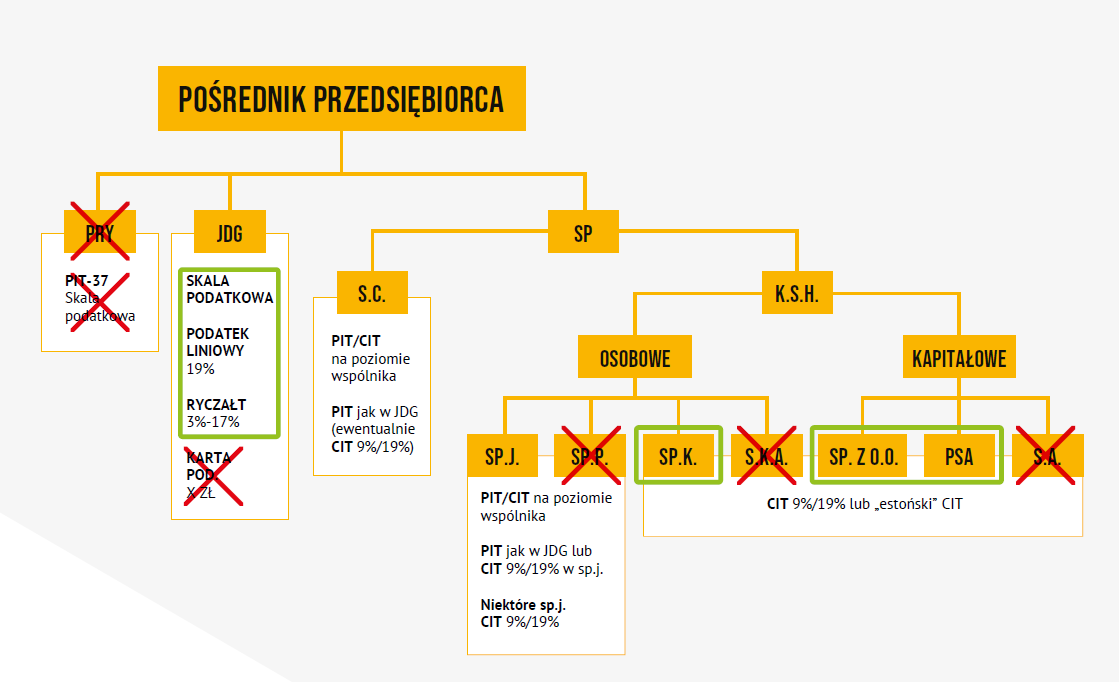

Co mogą wybrać agent i agencja?

Polskie przepisy przewidują wiele form prowadzenia aktywności gospodarczej i jej opodatkowania. Przedstawiłem je na rysunku poniżej. Na czerwono skreśliłem te, które w pośrednictwie nie mogą być stosowane bądź ich stosowanie nie ma biznesowego sensu. Pozostałe nadają się do pośrednictwa, jednak w praktyce obecnie stosowane są trzy z tych form (zaznaczyłem je na rysunku na zielono):

- Jednoosobowa działalność gospodarcza (JDG), na podatku liniowym, rozliczana wg skali lub ryczałtem,

- Spółka z ograniczoną odpowiedzialnością (sp. z o.o.), ewentualnie jej młodszy odpowiednik – Prosta Spółka Akcyjna (PSA),

- Spółka komandytowa (sp.k.), jednak tylko w konfiguracji, gdzie pośrednik wstępuje w rolę komplementariusza (bo wtedy może wykorzystać mechanizm odliczenia zapewniający mu de facto podatek liniowy na poziomie 17,3–19%).

Czasami również agenci współpracujący z agencją są po prostu zatrudnieni na umowie o pracę lub zleceniu.

W specyficznych sytuacjach można też pomyśleć o innych formach prawnych, np. o spółce cywilnej czy jawnej.

Co powinien wybrać samodzielny agent?

Oczywiście, to zależy od sytuacji prawno-podatkowej, przychodów i kosztów, planowanej skali działalności, a przede wszystkim od tego, czy jesteś samodzielnym agentem czy też prowadzisz agencję współpracującą z wieloma agentami.

Zacznijmy od przypadku samodzielnego agenta. W bardzo dużym skrócie, jestem zwolennikiem następującego podejścia:

- Jeśli dopiero zaczynam i jestem na etapie szkolenia się, to wybieram działalność nierejestrowaną (pamiętając jednak o jej ograniczeniach i niuansach), a w przypadku współpracy z agencją mogę też rozliczać się np. w oparciu o umowę zlecenie. Z tej opcji stosunkowo łatwo się wycofać.

- Jeśli chcę iść dalej i przekonałem się, że pośrednictwo to moja przyszłość, to wybieram indywidualną działalność gospodarczą. Jest to szczególnie dobra opcja, jeśli mogę zmniejszyć swoje składki ZUS społeczne poprzez: skorzystanie z ulgi na start (6 do 7 miesięcy) oraz z tzw. preferencyjnego ZUS-u (24 miesiące) albo mam gdzieś jeszcze tzw. etat z pensją co najmniej minimalną (czyli składki społeczne płaci za mnie mój pracodawca).

- Jak już skończy się „promocja” w ZUS, to dokonuję kalkulacji i wybieram tę formę prawną i sposób opodatkowania, które zostawią w mojej kieszeni najwięcej pieniędzy. Będzie to najprawdopodobniej wybór indywidualnej działalności gospodarczej bądź sp. z o.o.

Po ostatnich zmianach przepisów podatkowych, wejściu w życie Polskiego Ładu oraz jego kolejnych modyfikacjach, działalność gospodarcza bardzo straciła na atrakcyjności, głównie ze względu na duży wzrost jej obciążenia składkami ZUS (chyba że mamy jeszcze możliwości skorzystania z „promocji” w ZUS), których w sp. z o.o. można w dużej części uniknąć. Większość kalkulacji, które robiliśmy dla klientów, pokazywała, że sp. z o.o. (oczywiście, po odpowiedniej optymalizacji obniżającej tzw. podwójne opodatkowanie) zostawia w kieszeni pośrednika największą kwotę, nawet w przypadku działalności samodzielnego pośrednika. Nie jestem pewien, czy przypadkiem nie spowoduje to powstawania małych spółek wykorzystywanych przez agentów freelancerów.

Co powinna wybrać agencja?

Przejdźmy zatem do przypadku agencji, która ma przychód z prowizji od końcowych klientów, a potem wypłaca ich część obsługującym tych klientów agentom.

Właściciel agencji ma do wyboru zarówno jednoosobową działalność gospodarczą, jak i sp. z o.o. Ta pierwsza to może najprostszy wybór, ale niekoniecznie zapewniający bezpieczeństwo oraz niskie podatki. Moim zdaniem, w przeważającej liczbie agencji zastosowanie znajduje sp. z o.o. Zapewnia ona ograniczenie ryzyka i możliwość sformalizowania współpracy ze wspólnikiem. Trzeba jednak zaakceptować dodatkowe formalności oraz mechanizm podwójnego opodatkowania. Przy odpowiedniej optymalizacji obniżającej to podwójne opodatkowanie często daje lepsze wyniki, tj. zostawia w kieszeniach właścicieli więcej niż działalność gospodarcza, głównie z powodu zminimalizowania obciążeń składkami ZUS.

Bardzo często widzę kombinację sp. z o.o. oraz działalności gospodarczych prowadzonych przez właścicieli. Współpracują oni wtedy ze spółką na zasadach b2b w charakterze agentów oraz szkoleniowców.

Natomiast przy większej skali działalności w wielu przypadkach warto przyjrzeć się spółce komandytowej (w konfiguracji, w której pełnisz funkcję komplementariusza – oznacza to jednak konieczność akceptacji ryzyka) lub sp. z o.o. na tzw. CIT estońskim.

VAT czy nie VAT?

O ile powyżej optymalizowaliśmy podatek dochodowy samodzielnego pośrednika lub agencji, to warto jeszcze przyjrzeć się podatkowi od towarów i usług.

Odbiorcy pośredników to najczęściej konsumenci, których interesuje kwota brutto do zapłaty i nie ma dla nich znaczenia VAT zawarty w cenie. Może warto więc, jeśli obsługujemy bezpośrednio klientów końcowych, tego VAT-u uniknąć, tj. skorzystać ze zwolnienia. Jeśli w kwocie, którą płaci klient, nie będzie VAT-u, nasze przychody będą wyższe o 23%.

Jedyne zwolnienie z VAT, które w praktyce może wykorzystać pośrednik, to zwolnienie ze względu na obrót do 200 tys. zł. Będzie to więc rozwiązanie bardziej dla samodzielnych agentów, których przychody nie przekraczają tej kwoty. Niemniej, warto pamiętać, że każdy podmiot z NIP posiada osobny limit np. sp. z o.o. Jeśli więc mamy kilka podmiotów, być może uda się nam skorzystać z kilku limitów.

Należy jednak pamiętać o ograniczeniach i niuansach związanych z ww. zwolnieniem. Zwracam tu uwagę na następujące kwestie:

- do limitu nie wlicza się sprzedaży zwolnionej przedmiotowo, za wyjątkiem nieruchomości (czyli np. nasz najem czy flipy ze zwolnieniem wliczają się do limitu!),

- świadczenie usług prawniczych lub, w szczególności, doradztwa powoduje utratę prawa do zwolnienia (jeśli więc w swoim marketingu przedstawiasz się jako doradca klienta, to możesz mieć problem ze skorzystaniem z tego zwolnienia),

- tworzenie kolejnych podmiotów tylko albo przede wszystkim w celu skorzystania z kolejnego limitu może być zakwestionowanie na podstawie klauzuli o unikaniu opodatkowania.

Oczywiście, jeśli jako pośrednik współpracujesz z agencją lub z klientami będącymi tzw. vatowcami, skorzystanie z ww. zwolnienia traci sens.

fot. Vlada Karpovich / pexels.com

Kasa fiskalna

I na koniec krótkie przypomnienie dotyczące kasy fiskalnej.

Ogólnie rzecz biorąc, ustawa o VAT mówi, że jeśli dokonujemy sprzedaży na rzecz konsumentów, to musimy taką sprzedaż rejestrować na kasie fiskalnej. Ten obowiązek dotyczy każdego, niezależnie od formy prowadzenia działalności czy statusu podatnika VAT. Można jednak tego obowiązku uniknąć poprzez wykorzystanie jednego ze zwolnień opisanych w rozporządzeniu Ministra Finansów z dnia 22 grudnia 2021 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących.

W przypadku pośrednictwa realnie mówimy o dwóch zwolnieniach (pomijam zwolnienie podmiotowe z limitem 20 tys. rocznie):

- zwolnienie dla usług związanych z obsługą rynku nieruchomości, które jest jednak warunkowane udokumentowaniem całości sprzedaży fakturą,

- zwolnienie ogólne dla usług, które zostały opłacone przelewem, obarczone warunkiem, że „z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła”.

W skrócie – unikniesz kasy fiskalnej, jeśli konsumenci będą płacić za usługi przelewem bądź wystawisz im faktury.

Jeśli potrzebujesz więcej informacji o podatkach w pośrednictwie lub chcesz skorzystać z narzędzia pozwalającego na dokonanie kalkulacji, wejdź na wmistrz.pl/posrednik

Treści umieszczone w artykule są indywidualnymi interpretacjami i poglądami jego autora. Nie stanowią porad podatkowych ani prawnych.

Magazyn ESTATE

Skupiamy uwagę na nieruchomościach

Bezpłatny e-magazyn w 100% dla pośredników

Wiedza i inspiracje do wykorzystania od ręki dostarczane przez doświadczonych uczestników rynku nieruchomości z zakresu marketingu nieruchomości, sprzedaży i negocjacji, prawa i finansów oraz rozwoju osobistego.