Nie najlepsze informacje płyną z najnowszej edycji raportu AMRON-SARFiN, w którym analizowana jest aktualna sytuacja na rynku kredytów hipotecznych. Co prawda, spadek liczby udzielanych zobowiązań nie jest duży, ale w ostatnim czasie wzrosło średnie LTV, czyli relacja kwoty zadłużenia do wartości zabezpieczenia. Polacy mają coraz mniej środków własnych i aby sfinansować zakup nieruchomości, muszą pożyczać w bankach coraz wyższe kwoty.

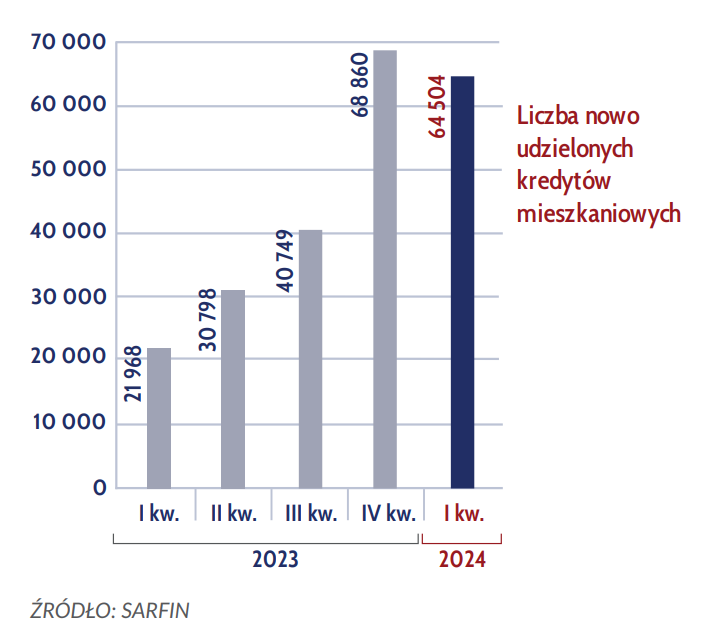

| Na rynku kredytów hipotecznych obserwuje się wzrost średniego wskaźnika LTV (loan to value). Dane z raportu AMRON-SARFiN wskazują, że choć liczba udzielonych kredytów w pierwszym kwartale 2024 roku nieznacznie spadła w stosunku do końca 2023, to w porównaniu z rokiem poprzednim jest znacząco wyższa. Jest to efekt długotrwałego wpływu rządowego programu Bezpieczny kredyt 2 proc. na rynek. |

Związek Banków Polskich opublikował raport AMRON-SARFiN, który opisuje sytuację w segmencie kredytów hipotecznych i cenach transakcyjnych nieruchomości w I kwartale 2024 roku.

Dr Jacek Furga, przewodniczący Komitetu ds. Finansowania Nieruchomości Związku Banków Polskich i Prezes Zarządu Centrum Procesów Bankowych i Informacji Sp.z.o.o. komentuje, że rynek kredytów mieszkaniowych zaczyna się psuć. Dowodem na to jest wzrost udziału zobowiązań z LTV powyżej 80 proc., czyli z niższym niż 20 proc. wkładem własnym kredytobiorcy.

Sprawdź, jaką masz zdolność kredytową

Oznacza to, że posiadamy coraz mniej gotówki na zakup własnego lokum i w coraz większym stopniu musimy polegać na finansowaniu z banku.

64,5 tys. zawartych umów kredytowych

Dominującym czynnikiem, który kształtował sytuację na rynkach kredytów hipotecznych i nieruchomości w drugiej połowie zeszłego roku, był oczywiście rządowy program Bezpieczny kredyt 2 proc.

Dane AMRON-SARFiN pokazują, że jego skutki wciąż są widoczne. Co prawda, w I kwartale 2024 roku banki udzieliły mniej kredytów, ale spadek w porównaniu do poprzedzającego kwartału był relatywnie niewielki. Od stycznia do marca tego roku banki podpisały z kredytobiorcami 64,5 tys. umów kredytowych i było to zaledwie 6,33 proc. mniej niż ostatnich trzech miesiącach 2023 roku.

Na rynku hipotek wciąż widać efekty Bezpiecznego kredytu 2 proc.

Warto zaznaczyć, że prawie połowa zawartych umów (ok. 32 tys.) to kredyty udzielone w ramach Bezpiecznego kredytu 2 proc. Mimo tego, że w tym roku program już nie obowiązywał, to można było składać wnioski aż do końca 2023 roku. Trzeba pamiętać, że cechą charakterystyczną kredytów hipotecznych jest to, że czas od złożenia wniosku o ich udzielenie aż do podpisania umowy to zazwyczaj kilka miesięcy, szczególnie w czasie, gdy zainteresowanie klientów jest duże.

Gdy natomiast porównamy I kwartał 2024 roku do analogicznego okresu poprzedniego roku, to widać, że liczba udzielonych kredytów była o wiele wyższa. W ujęciu liczbowym banki przyznały o ponad 193 proc. więcej zobowiązań, a w ujęciu wartościowym o 260 proc.

O 23 proc. wzrosła przeciętna kwota zaciąganego kredytu hipotecznego

Średnia wartość kredytu mieszkaniowego wyniosła w I kwartale 2024 roku 417 385 zł i jest to aż o 23 proc. więcej niż 12 miesięcy wcześniej.

Te dane odzwierciedlają, jak w ciągu roku zmieniły się ceny nieruchomości i o ile więcej trzeba od banku pożyczyć, aby kupić przeciętny dom czy mieszkanie. Dr Jacek Furga wyjaśnia też, że tak duży wzrost średniej kwoty kredytu to efekt rosnącej zdolności kredytowej, do której przyczynił się także Bezpieczny kredyt 2 proc. – niższe niż standardowe raty przełożyły się na wyższą dostępną kwotę finansowania.

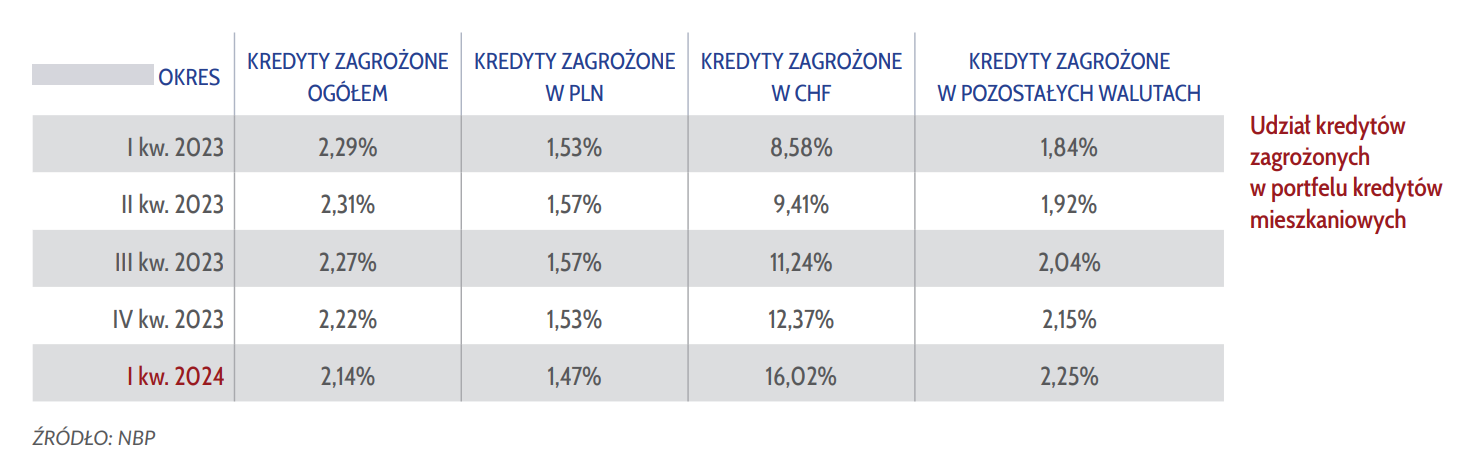

Wyższe średnie LTV to pierwsza oznaka psucia się rynku hipotek

Z danych AMRON-SARFiN wynika też, że już szósty kwartał z rzędu rośnie udział kredytów o LTV (Loan to Value) wyższym niż 80 proc. Od 2022 roku wzrósł ponad dwukrotnie – z 17 proc. do 38 proc. Wynika to w głównej mierze z tego, że państwo udzielało gwarancji dla brakującego wkładu kredytobiorcy.

Dr Jacek Furga alarmuje, że kredyty z niskim wkładem własnym to potencjalne zagrożenie dla stabilności rynku hipotek, bo im większy finansowy udział w zakupie nieruchomości ma kredytobiorca, tym jest większe prawdopodobieństwo, że nie będzie miał problemów ze spłatą zobowiązania.

Źródło danych i grafik: Raport AMRON-SARFiN "Ogólnopolski raport o kredytach mieszkaniowych i cenach transakcyjnych nieruchomości 1/2024"

Chcesz być na bieżąco?

Dołącz do newslettera

Tu znajdziesz idealną nieruchomość

Powiedz nam, czego szukasz

Mieszkanie

Dom

Działki

Lokal

użytkowy

Budynek

użytkowy

Niniejsze opracowanie ma jedynie charakter informacyjny. Jego treść nie stanowi porady prawnej, podatkowej, finansowej czy z zakresu obrotu nieruchomościami. W celu uzyskania profesjonalnego wsparcia, skonsultuj się ze specjalistą: https://www.nieruchomosci-online.pl/agenci.html